Q4 2023 Spot & Contract Truckload Rate Trends

Dans notre dernière mise à jour trimestrielle, on a enfin vu la courbe Coyote® L’indice rebondit depuis le plus bas, tendant à la hausse pour la première fois en deux ans.

Le marché américain du transport complet a-t-il poursuivi sa remontée vers l’inflation, ou a-t-il inversé sa trajectoire dans un contexte de demande de fret en baisse ?

Les chiffres du troisième trimestre sont arrivés.

We’ll tell you everything you need to know about the past quarter and à quoi s'attendre tout au long du quatrième trimestre dans le dernier guide du marché des camions complets.

Marché des lots complets du quatrième trimestre :

Le guide complet pour les professionnels de la logistique

- Q3 Trucking Spot & Contract Rates Recap

- Economic Outlook: How Indicators Are Driving Demand

- Tendances ayant un impact sur le marché au quatrième trimestre

- Q4 Truckload Market Forecast

- Téléchargez les diapositives de prévisions

Nouveau sur la courbe Coyote ?

Ces ressources essentielles peut vous aider à acquérir des connaissances fondamentales sur le marché des lots complets et sur notre indice exclusif des tarifs au comptant.

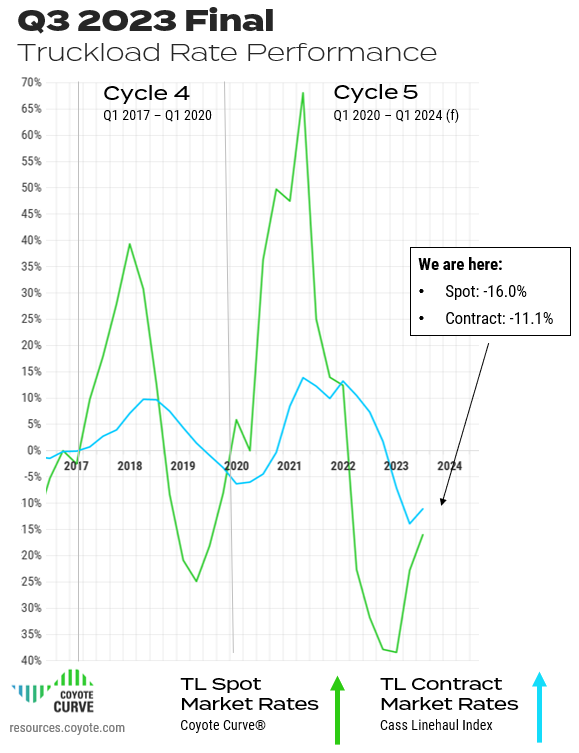

Récapitulatif des tarifs de camionnage ponctuel et contractuel du troisième trimestre 2023

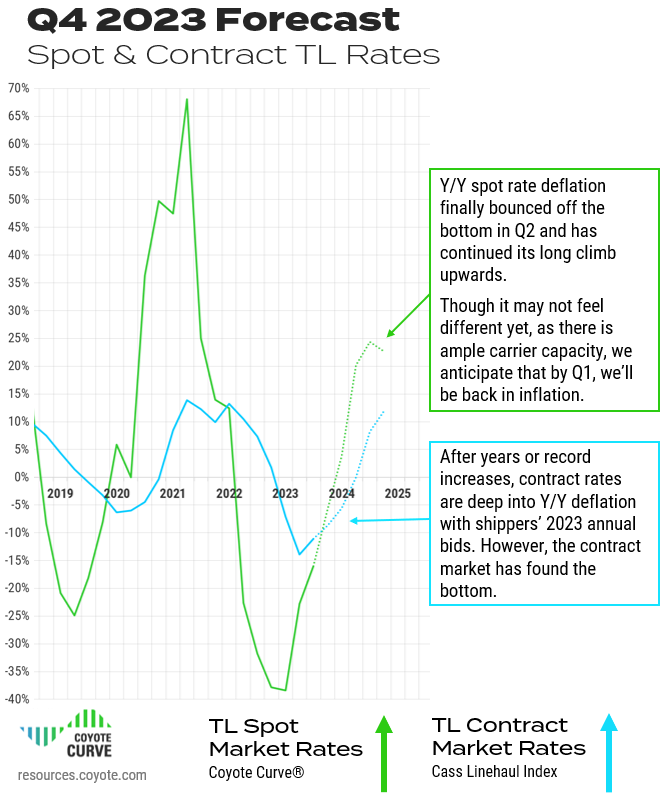

Au troisième trimestre, la courbe Coyote a poursuivi sa hausse vers l’inflation, conformément à nos prévisions.

Y/Y spot rates may have trended upwards for the second straight quarter, but overall conditions remained relatively stable — neither shippers nor carriers were likely to notice a significant impact to pricing and capacity.

Malgré les événements saisonniers typiques du transport maritime (le 4 juillet, la rentrée scolaire, la fête du Travail, la haute saison) et quelques événements imprévus (l'ouragan Idalia, la fermeture de Yellow), cela n'a pas suffi à provoquer des perturbations compte tenu de notre place actuelle dans le cycle du marché des lots complets.

Let’s take a closer look at the final results.

Téléchargez tous les graphiques de prévisions sous forme de diapositives pour votre prochaine présentation.

Les tarifs spot des lots complets du troisième trimestre ont continué de se diriger vers l'inflation

Truckload spot rates finished Q3 at -16.0% Y/Y, up from -22.8% in Q2.

Les tarifs des contrats de chargement complet du troisième trimestre ont rebondi

Tarifs contractuels pour lots complets* tendance à la hausse à -11,1% Y/Y, contre -13,9% au deuxième trimestre 2023.

En règle générale, les taux contractuels sont en retard de deux ou trois trimestres sur l'activité des taux au comptant, mais le changement s'est produit plus rapidement au cours de ce cycle, avec un retard d'un trimestre seulement.

This was driven by the record decreases in contract rates — there was just not any further down to go.

Though spot rates will likely increase at a faster pace than contract in Q4, and these lines will likely cross, it won’t create too much pricing and capacity pressure on shippers in the near term.

À mesure que les deux divergeront davantage jusqu’en 2024, cela pourrait commencer à changer.

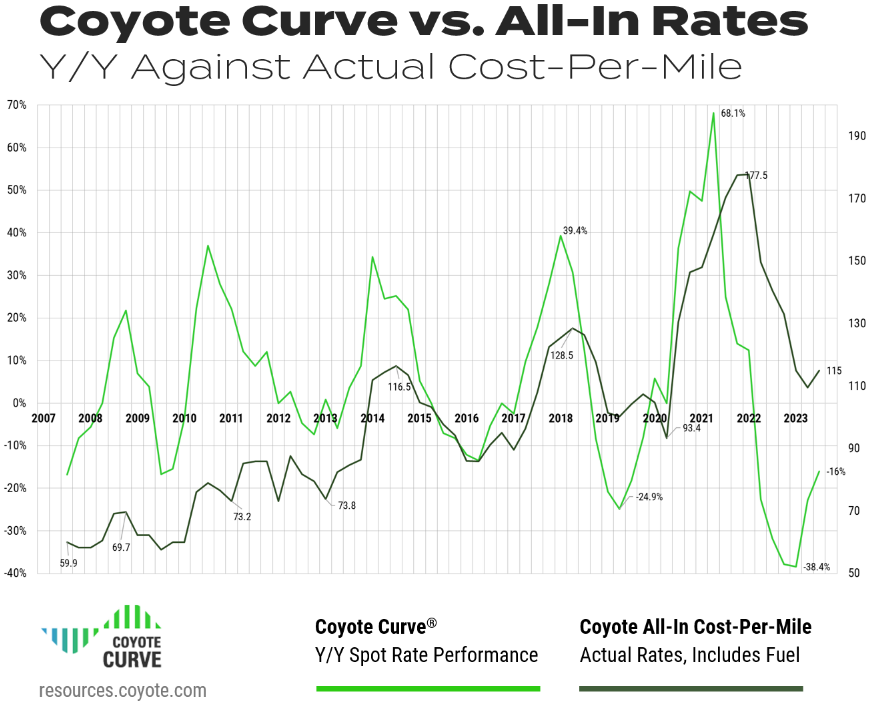

Tarifs de lots complets tout compris par rapport à l'année dernière

Pour renforcer davantage la confiance dans l'indice de taux au comptant Coyote Curve Y/Y, comparons-le à notre indice exclusif de coût par mile tout compris – il compare la variation annuelle par rapport au taux absolu.

(Pour rappel, ces chiffres sont basés sur des données transactionnelles réelles provenant de milliers d'expéditions quotidiennes s'étalant sur 15 ans.)

Téléchargez tous les graphiques de prévisions sous forme de diapositives pour votre prochaine présentation.

In Q3, we saw all-in rates increase sequentially for the first time since Q1 2022, though we’re still only back to levels from the 2014 peak.

Cela signifie qu’à un niveau global, les transporteurs reçoivent actuellement des tarifs au comptant similaires à ceux d’il y a neuf ans, même si leurs coûts d’exploitation (diesel, assurance, main-d’œuvre, etc.) ont considérablement augmenté.

En termes simples, il n’y avait plus de possibilité de baisse des tarifs, car de nombreux transporteurs fonctionnaient (et fonctionnent toujours) à des niveaux insoutenables. En outre, le prix du diesel a considérablement augmenté tout au long du troisième trimestre (nous y reviendrons plus loin).

Récapitulatif du marché des lots complets du troisième trimestre 2023

La courbe Coyote (mesurant la variation annuelle des tarifs au comptant) a poursuivi sa hausse pour le deuxième trimestre consécutif, et les tarifs tout compris (montant réel payé aux transporteurs) ont augmenté pour la première fois en cinq trimestres.

Though signs pointed upwards, we were still well within a shippers’ market, and carriers remained under significant cost pressure.

Les expéditeurs ont bénéficié d’un taux d’acceptation élevé des offres, d’une capacité facile et d’augmentations limitées des tarifs.

Indicateurs économiques clés qui animent le marché des lots complets

For the last several quarters, the burning question has been, “Is the U.S. economy going to tip into a recession, or will we have a soft landing?”

Though headwinds persist (inflation, slowing production, slowing imports), the economy keeps chugging along, buoyed by consumer spending and employment.

Freight markets, however, are a different story; in terms of overall shipping volume, we are in a recessionary period.

Cela s’explique en grande partie par le déplacement continu des consommateurs des biens (que les Américains dépensaient pendant la pandémie) vers les services, ainsi que par des stocks obstinément élevés (plus d’informations à ce sujet ci-dessous).

Il convient de noter que même si le marché du transport complet est lié à ce qui se passe dans l'économie au sens large, il n'est pas toujours couplé (voir la courbe inflationniste de 2008 lors de la Grande Récession).

Étant donné comment travail de l'offre et de la demande sur le marché des lots complets, it’s possible for the economy to slow and the truckload market to continue inflating.

“The good news is, we’re not forecasting a recession. Our baseline forecast now is that the U.S. has managed to escape, we’re going to see slow growth, even slower growth than we had this year, but we’re not going to be in a recession”

Paul Bingham

Directeur, Conseil en transport

Intelligence du marché mondial de S&P

Présentant dans le Série principale sur la chaîne d'approvisionnement du quatrième trimestre

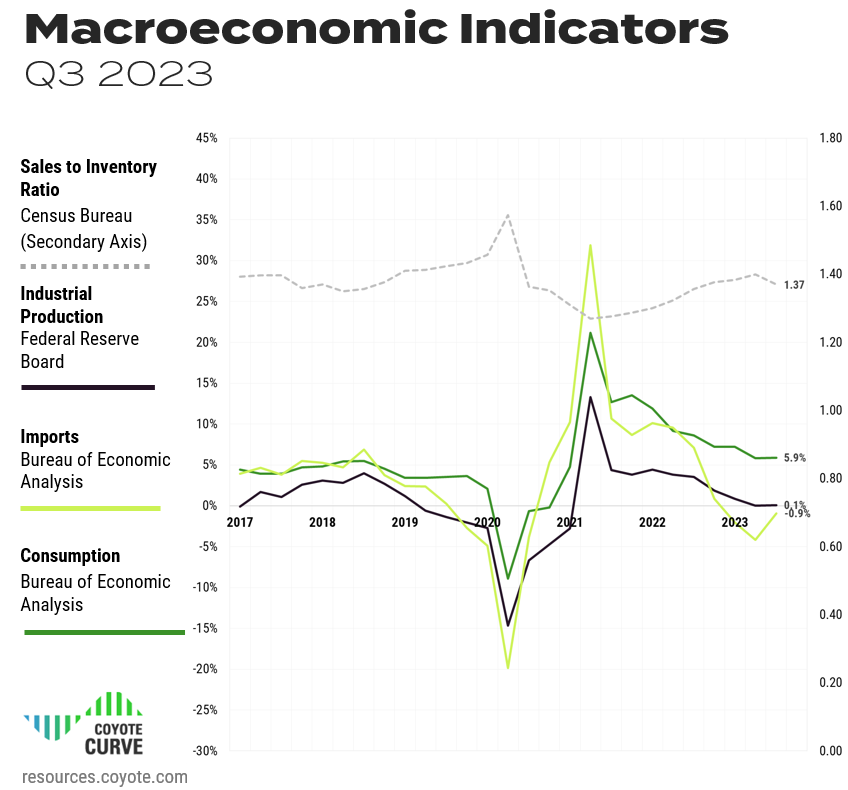

Examinons les chiffres disponibles les plus récents concernant la production industrielle, les dépenses de consommation, les importations et les stocks à travers le prisme de leur impact sur le transport de lots complets.

Téléchargez tous les graphiques de prévisions sous forme de diapositives pour votre prochaine présentation.

Dépenses de consommation personnelle

- Qu'est-ce que c'est?

Combien dépense le consommateur américain - Quel impact cela a-t-il sur le transport de lots complets :

Plus nous achetons, plus nous devons produire (IP) et/ou acheter ailleurs (importations), ce qui se traduit par une demande accrue de transport par camion.

Malgré une inflation persistante et les craintes d’une éventuelle récession, les dépenses de consommation sont restées stables, contribuant à soutenir l’économie globale.

Though the rate of growth has slowed (Y/Y spending has declined for seven of the past eight quarters), it is still growing — PCE finished Q2 at 5.8%, and 5.9% in Q3.

Il convient de noter que l’essentiel de la croissance a été tiré par les dépenses en services, tandis que les dépenses en biens (qui ont un impact plus important sur le volume de fret transporté) sont restées pratiquement stables pendant la majeure partie de l’année.

Production industrielle (PI)

- Qu'est-ce que c'est?

Valeur totale des biens physiques produits par l’Amérique - Quel impact cela a-t-il sur le transport de lots complets :

Plus nous produisons, plus il faut transporter de marchandises, des matières premières aux produits finis.

Though IP has been trending downwards for several quarters, and inching closer to Y/Y negative territory, it remains stubbornly positive — in Q2, l'indice a clôturé à 0.01% Y/Y et le troisième trimestre s'est terminé à 0,1%.

Même si nous ne prévoyons pas une forte hausse (qui augmenterait les volumes globaux de chargements de camions), tant qu’elle reste stable, la demande ne va probablement pas empirer non plus.

Importations (marchandises uniquement)

- Qu'est-ce que c'est?

Valeur totale des biens physiques que l’Amérique achète à d’autres pays - Quel impact cela a-t-il sur le transport de lots complets :

Plus nous achetons à l’étranger, plus le fret doit être transporté, depuis les matières premières jusqu’aux produits finis.

Avec le chaos sur les marchés du transport maritime international au cours des trois dernières années, cet indicateur est devenu particulièrement volatil.

Après avoir atteint un sommet de 31,9% en 2021, importations (des biens, hors services) est en baisse à -4,1% Y/Y à la fin du deuxième trimestre 2023, mais a légèrement augmenté à -0,9% au troisième trimestre.

Bien que les importations aient de nouveau chuté sur un an, le taux de baisse s'est stabilisé de manière significative. À l’instar de la production industrielle, tant que le transport des marchandises reste relativement stable et que les stocks sont élevés, il n’y aura probablement pas de forte hausse des importations.

Du stock aux ventes

- Qu'est-ce que c'est?

Le ratio de biens physiques que les entreprises ont en stock par rapport à la quantité qu'elles vendent - Quel impact cela a-t-il sur le transport de lots complets :

Lorsque les niveaux de stocks sont élevés, cela crée un retard dans la demande d’expédition par camion, car les entreprises élimineront les stocks excédentaires avant de produire de nouveaux biens (PI) ou d’acheter davantage de biens (importations).

À l’ère du transport maritime à l’ère du COVID, pour lutter contre la volatilité globale de la chaîne d’approvisionnement et la forte demande, les expéditeurs ont constitué leurs stocks.

Bien que de nombreuses entreprises aient tenté de se débarrasser de leurs stocks dans un contexte de baisse de la demande et de hausse des coûts d'intérêt tout au long de 2023, le ratio a augmenté pour le septième des huit derniers trimestres, terminant le deuxième trimestre à 1,40.

Au troisième trimestre, l'indice est en baisse à 1,37, et a connu une tendance à la baisse par rapport à juillet (1,39), août (1,37) et septembre (1,36).

Trois mois consécutifs de baisse sont une bonne nouvelle pour les marchés du fret, suggérant que les efforts de déstockage se poursuivent, ce qui nous prépare à un potentiel réapprovisionnement en 2024 (c'est-à-dire davantage d'expéditions de lots complets).

In October, the index ticked back up to 1.37, so we’ll see the full effect of Q4 in early Q1.

À retenir sur le plan macroéconomique

Malgré des vents contraires persistants, l’économie américaine s’obstine à éviter une récession.Quoi qu’il en soit, le cycle du chargement complet poursuivra son cours.

The last time the cycle went inflationary (2020 – 2021), incremental freight demand drove rate growth. For the upcoming inflationary leg, the macroeconomic outlook doesn’t support a huge spike in demand.

Au lieu de cela, les contraintes du côté de l’offre (attrition des transporteurs) seront probablement la force motrice.

Tendances du marché des lots complets à surveiller au quatrième trimestre

Nous sommes sortis du creux du cycle du marché des camions complets et nous nous dirigeons de nouveau vers une inflation annuelle.

Le moment exact où nous y arriverons dépend de plusieurs facteurs différents.

Examinons quelques-unes des principales tendances ayant un impact sur le marché avant de nous plonger dans le prévisions actualisées pour le quatrième trimestre.

1. Les volumes de fret sont à la traîne.

Même si nous ne sommes peut-être pas en récession économique, nous sommes dans une récession du fret, du moins en termes de volumes d’expédition de lots complets.

La combinaison du 4 juillet, de la fête du Travail, de la rentrée scolaire et des expéditions avant la haute saison n'a pas réussi à provoquer une augmentation significative des volumes de chargements de camions tout au long du troisième trimestre. Les deux Indice des expéditions Cass et Indice de tonnage des camions ATA affichent des diminutions substantielles d’une année sur l’autre.

If we get a strong retail-driven peak season in Q4, we’ll get a faster bounce back to inflation, as demand would spike relative to current supply. However, given the persistently high inventories (see above), that is unlikely.

La poursuite de la hausse du cycle du marché des camions complets sera probablement motivée par l’offre.

2. Les prix des carburants sont (encore une fois) volatils.

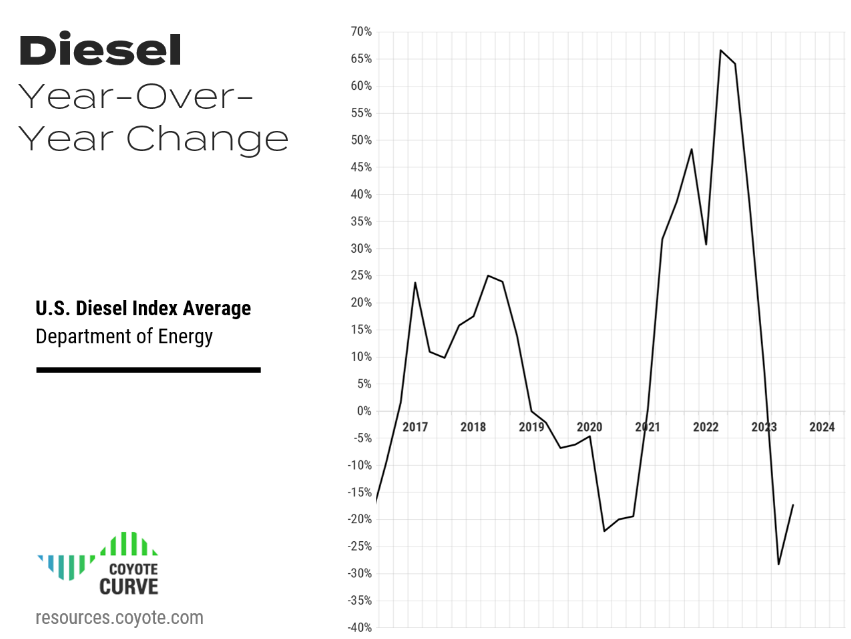

Après des tarifs de diesel historiquement élevés en 2022, la majeure partie de 2023 a été marquée par une baisse significative.

Au deuxième trimestre, le diesel était en baisse de -28.3% Y/Y, et au troisième trimestre, le carburant a de nouveau baissé de -17,3%.

Mais cela est trompeur par rapport à ce que les transporteurs ont réellement vécu.

June 2023 averaged $3.80 / gallon — the lowest since January 2022 — but still higher than pre-pandemic rates (full year 2019 average was $3.06).

Le mois de juillet a été stable à $3,88, mais le diesel a ensuite grimpé à $4,37 en août et à $4,56 en septembre.

That’s an 18% increase in fuel over the course of Q3, but all-in spot rates didn’t move anywhere near as much.

Pourquoi est-ce important ?

Le carburant diesel, qui représente environ 30% du coût global d'un transporteur, peut avoir un impact énorme sur la rentabilité d'une entreprise de camionnage si elle augmente ou diminue plus rapidement que les tarifs de fret.

De nombreux transporteurs ont pu absorber des coûts de carburant historiquement élevés en 2022 grâce à des tarifs historiquement élevés. Ce n'est plus le cas.

If fuel remains (or gets more) expensive, we’ll see a faster rise to inflation as carriers can no longer absorb the increase.

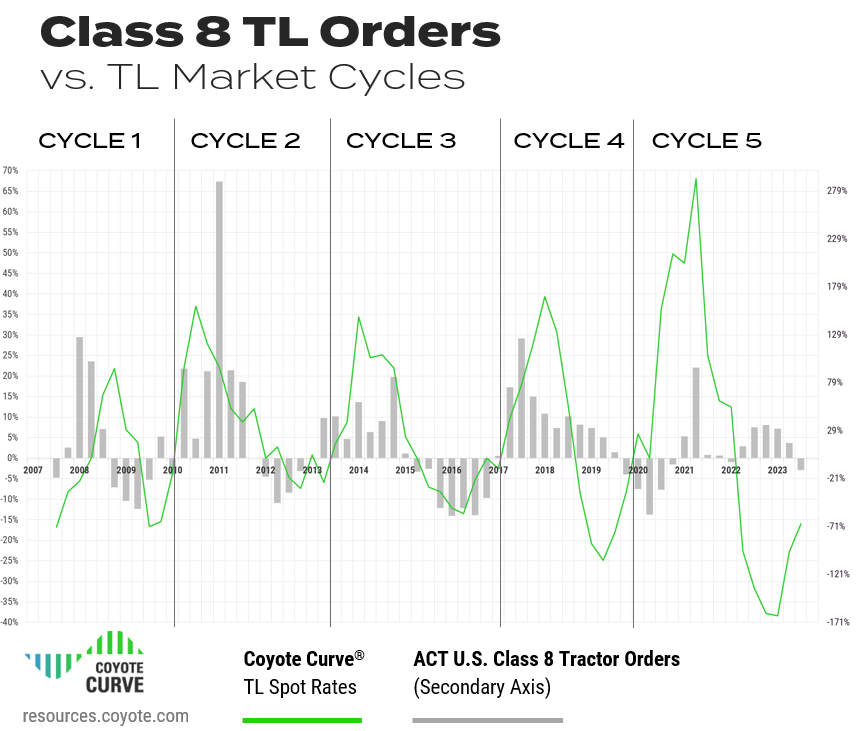

3. Les transporteurs achètent moins de camions.

Au deuxième trimestre, les commandes de tracteurs de classe 8 (comme suivi par ACT Research) were up 16% on a Y/Y basis, and even up 11% sequentially (Q1 vs. Q2) — both of which were atypical for this point in the cycle.

Les tarifs spot baissent depuis plus d’un an, ce qui entraîne historiquement une baisse des commandes.

Au troisième trimestre, nous avons finalement vu ce registre des commandes, et l’indice est devenu déflationniste sur un an.

This is another indicator showing the financial strain on the supply base — carriers have caught up to COVID-era backlogs, and the need for incremental capacity, or the ability to turn over old equipment is lessening.

4. Les taux spot et contractuels convergeront (probablement).

La plupart des expéditeurs ont utilisé leur 2023 appel d'offres de transport comme une opportunité d'apporter leur tarifs contractuels retour aux niveaux d’avant la pandémie.

Les transporteurs qui transportaient du fret à des tarifs contractuels (ou primaires) obtenaient une prime significative sur le marché spot.

Mais le marché au comptant est devenu si bas que même les taux contractuels révisés en 2023 étaient toujours à un prix élevé.

In Q4, it’s possible that will change, as the spot market starts to rebound faster than the contract market, but for the time being, contract is still generally running at a premium.

When spot rates become more lucrative than the contract market, both in Y/Y and absolute terms, in 2024, it will create tension across guides de routage alors que les transporteurs cherchent à attirer davantage de chauffeurs sur le marché spot.

At this point, we’ll start to see the shift from a shipper’s market back to a carrier’s market.

5. L'emploi des transporteurs est en déclin.

Pendant la majeure partie de 2023, l’emploi des chauffeurs a été curieusement fort, malgré la faiblesse des volumes de fret. Qu’est-ce qui a probablement motivé cela ?

Transition de propriétaire-exploitant à conducteur de flotte

Lorsque les tarifs spot ont atteint des sommets sans précédent en 2021 et 2022, de nombreux chauffeurs ont choisi de devenir propriétaires-exploitants ou de conduire pour des flottes plus petites fortement exposées au fret du marché spot (car cela payait plus).

Maintenant que la situation s'est inversée, de nombreux petits transporteurs qui n'ont pas accès au capital ou au marché du fret contractuel, actuellement plus lucratif, ont des problèmes de trésorerie.

De nombreux chauffeurs se sont tournés vers des flottes plus grandes pour un fret plus stable et plus cohérent, ce qui a soutenu les chiffres de l'emploi des chauffeurs.

Une tendance soutenue à la baisse

In Q3, we’re finally starting to see some attrition in the driver base.

Après une hausse en mai, emploi global des conducteurs a chuté en juin, juillet et août, le mois d’août étant la plus forte baisse depuis avril 2020. Bien qu’une grande partie de la baisse du mois d’août soit due à la fermeture de Yellow, la tendance soutenue montre que l’emploi est en déclin.

Furthermore, this data set only includes W2 jobs (i.e., company drivers), meaning owner-operators don’t show up in employment statistics.

Étant donné que les propriétaires-exploitants ont peu ou pas accès aux tarifs contractuels, nous pouvons supposer que leur taux d’attrition est encore plus élevé.

Tendances des lots complets à retenir

Le marché se dirige de nouveau vers une inflation annuelle, mais la vitesse et la gravité de la hausse dépendront de divers facteurs.

Au cours du prochain trimestre, toute combinaison des éléments suivants contribuerait à une accélération de l’inflation :

- Une hausse continue des prix du diesel

- Des volumes de camions plus importants pour la haute saison

- Les tarifs spot augmentent plus rapidement que les tarifs contractuels

- Augmentation continue des révocations d’autorité

- Une baisse de l’emploi des conducteurs

Prévisions du marché des lots complets pour le quatrième trimestre 2023

Nous avons couvert le Environnement Macroéconomique, et Tendances clés – mais où cela nous mène-t-il à l’avenir ?

Regardons les dernières prévisions.

Téléchargez tous les graphiques de prévisions au format slide pour votre prochaine présentation

Nous prévoyons que la courbe du Coyote poursuivra sa tendance à la hausse et se rapprochera de l'équilibre.

We may even see December get to inflationary, but the quarter average won’t likely flip until Q1 2024.

Même si une augmentation massive de la demande de chargements complets est peu probable, la pression sur l’offre a été suffisamment soutenue au cours des derniers trimestres pour restreindre la capacité disponible et pousser les tarifs à la hausse.

Si les prix du carburant restent élevés (ou augmentent), cela accélérera le retour à l’inflation.

Comme les taux au comptant tendront à être plus élevés que les taux contractuels au cours des prochains trimestres, cela entraînera de la volatilité alors que les transporteurs à court de liquidités chercheront à accroître leur rentabilité après une année difficile.

All that said, while the index will certainly flip inflationary in 2024, we don’t anticipate the sort of extreme conditions experienced in the last inflationary market in 2020 and 2021. For guidance, a look back to 2017 would be a better comparison.

Prévisions à retenir

Nous avons rebondi depuis le point bas et sommes sur le chemin du retour vers un marché au comptant inflationniste, que nous atteindrons probablement au premier trimestre.Les taux contractuels, bien que tendant à la hausse, resteront probablement déflationnistes sur un an pendant encore plusieurs trimestres.

We don’t anticipate a dramatically different operating environment in Q4, but the market should start to incrementally tighten, setting up the next inflationary leg in 2024.

Que pouvez-vous faire?

Il n’y a pas de solution miracle ni d’astuce spéciale, cela se résume aux fondamentaux.

Profitez de l’accalmie (relative) dans l’environnement d’expédition pour maximiser la planification et la communication avec vos principaux fournisseurs de fret.

Now more than ever, be prudent about where you’re cutting rates and trimming capacity — we believe 2024 will look different than the past several quarters.

Les gains à court terme d’aujourd’hui pourraient vous coûter cher sur le marché au comptant demain.

Vous voulez savoir comment vos pairs travaillent avec les prestataires ?

Vous pouvez obtenir des informations auprès de 500 expéditeurs grâce à notre dernière étude de recherche sur l'externalisation de la chaîne d'approvisionnement.

Lisez l'étude sur l'externalisation maintenant

Formation continue : Marché des lots complets 101

Ces trois ressources utiles vous aideront à en apprendre davantage sur les fondamentaux du marché des camions complets et sur la manière dont nous construisons notre indice exclusif.

Si vous êtes nouveau sur Coyote Curve, prenez quelques minutes pour vous familiariser avec ce contenu fondamental :

Première partie : Offre et demande 101 : Bases de l'économie du marché des lots complets

Deuxieme PARTIE: Comprendre le marché américain des lots complets

Partie III : Expliquer la courbe du Coyote

*Nous utilisons le Indice de transport de charges complètes Cass comme indicateur de la performance des taux contractuels.