Prévisions du marché des chargements complets pour le quatrième trimestre 2020 : Guide de la volatilité de la courbe Coyote

With the most volatile year in our recorded history coming to a close, we’re able to get a clearer picture of how COVID-19 has shaped the U.S. truckload market in 2020.

Dans cette mise à jour du Coyote Curve®, we’ll take a look at activity through the first three quarters and discuss a path forward into 2021.

- Marché des lots complets du troisième trimestre : tendances des taux spot et contractuels

- Où en sommes-nous dans le cycle de capacité

- Prévisions pour le quatrième trimestre

- Recommandations pour prospérer au maximum

- Webinaire sur la courbe Coyote du 4e trimestre

Nouveau sur la courbe Coyote ?

La Coyote Curve est notre indice exclusif de taux au comptant construit à partir des données de plus de 10 000 expéditions quotidiennes. Si vous souhaitez en savoir plus sur le marché des lots complets ou sur la manière dont nous construisons la courbe, consultez ces guides utiles :

Partie 1: Comprendre le marché américain des lots complets

Partie 2: Expliquer la courbe du Coyote

Performance du marché des lots complets au troisième trimestre 2020

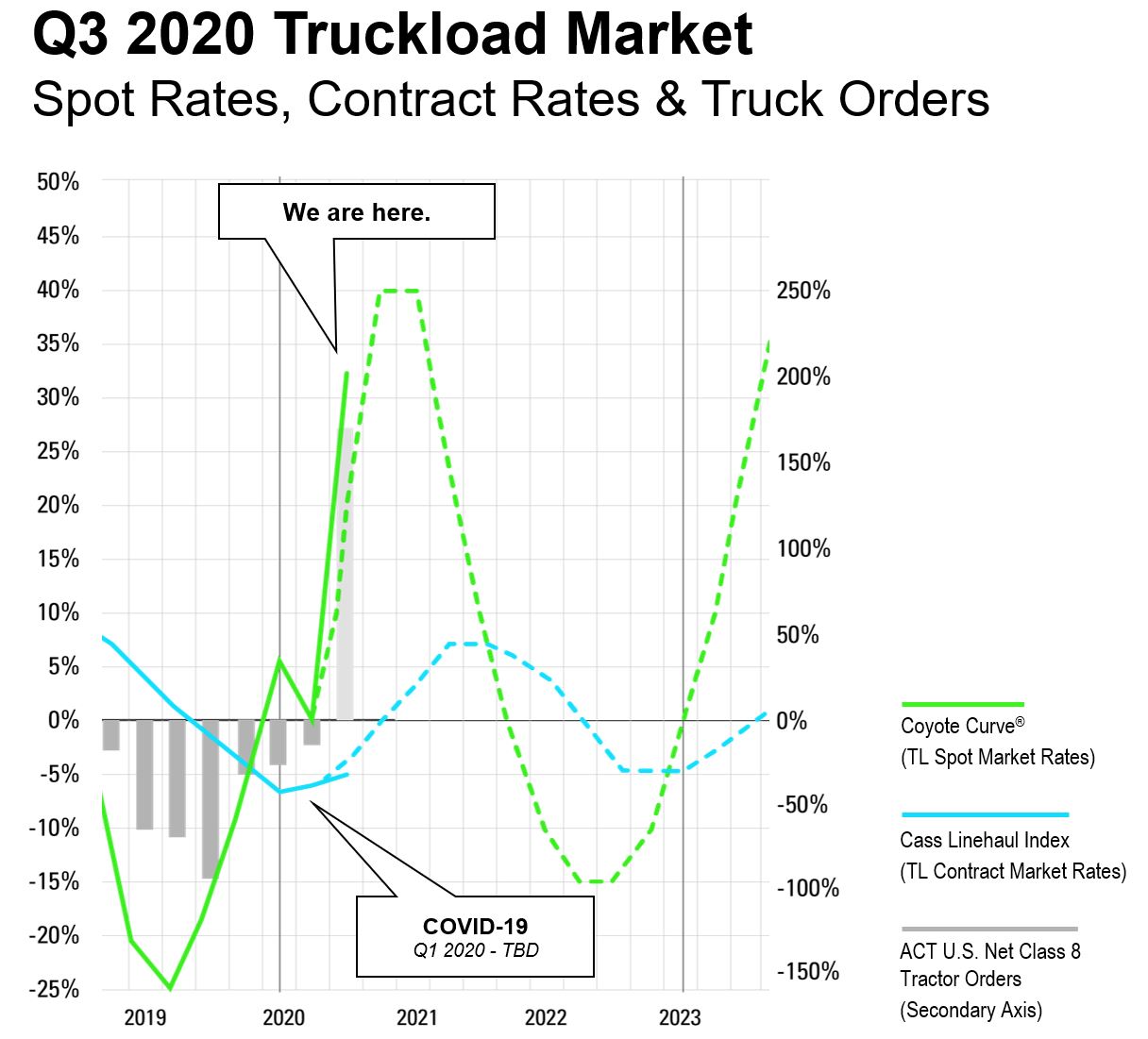

Le deuxième trimestre 2020 a été le plus trimestre volatil de l'histoire of the Coyote Curve index. Throughout the quarter, spot rates reach dizzying heights and deep lows. By the end of the quarter, the net result was, oddly enough, a return to equilibrium (0.0%).

Au troisième trimestre, avec la levée de nombreuses fermetures gouvernementales, nous avons assisté à une forte hausse de l’activité maritime, ramenant l’indice Curve sur la voie d’un pic inflationniste.

Au lieu d’un changement fondamental dans le cycle de capacité du marché des chargements complets, la pandémie de COVID-19 a créé un nœud dans la chaîne.

Les tarifs ponctuels des lots complets du troisième trimestre ont tendance à augmenter

- Performance du taux au comptant au troisième trimestre 2020 : 35,2% Y/Y

- Tendance à la hausse par rapport au deuxième trimestre (0,0% Y/Y)

- Le troisième trimestre était conforme à nos prévisions pour le deuxième trimestre, mais le taux d'augmentation était encore plus rapide que prévu.

Les tarifs des contrats de chargement complet du troisième trimestre ont tendance à augmenter

- Performance des taux contractuels au troisième trimestre 2020 : -5,1% Y/Y

- En hausse par rapport au deuxième trimestre (-6,0% Y/Y) mais toujours en retard sur la performance de 2019

- Le troisième trimestre était conforme à nos prévisions pour le deuxième trimestre, avec une tendance à la hausse pour le deuxième trimestre consécutif après sept trimestres de baisse.

Current State of the U.S. Truckload Market: It’s Volatile (and Peak Season Won’t Help)

Demande (expéditeurs)

Rapidly changing consumption patterns are leading to unprecedented volatility on the demand side — some shippers are surging, some are slumping.

Si l’on considère les fournisseurs de matières premières jusqu’aux expéditeurs de produits finis, il existe de nombreux domaines de perturbation au sein des chaînes d’approvisionnement longues, souvent internationales.

Approvisionnement (Transporteurs)

The sharp economic recession had a significant impact, tightening capacity as many carriers shut down part — or all — of their fleets.

Since ~90% of the nation’s carrier base consists of small businesses without easy access to capital, it isn’t necessarily simple to bring capacity back on the road just because spot rates are shooting up — many smaller carriers are still hurting from a soft April and May.

La volatilité entraîne une augmentation des taux au comptant

La volatilité de la demande et les contraintes de capacité sont des catalyseurs inflationnistes, faisant grimper les prix au comptant sur le marché américain des lots complets.

There have been pockets of supply/demand dislocation, causing a lot of operational pain. For example, we’ve seen load times increase as shippers struggle to effectively manage trailer pool equipment in drop yards.

La demande des expéditeurs augmente (de manière inégale), la capacité des transporteurs est limitée, les tarifs au comptant montent en flèche et la volatilité règne en maître.

L’augmentation de la consommation au troisième trimestre stimule l’activité

Au cours du troisième trimestre, l’économie et le marché au comptant des camions complets ont réagi comme si le deuxième trimestre était un ressort hélicoïdal. Les fermetures du gouvernement fédéral et des États ont reporté la consommation et au troisième trimestre, nous avons vu cette énergie potentielle se libérer.

Les stocks chutent, atteignant leur plus bas niveau depuis cinq ans alors que les gens commencent à se réengager dans l’économie et que les expéditeurs hésitent à consacrer des capitaux à la reconstitution des stocks.

Sales and consumption are happening, they’re just happening in different ways; less brick and mortar, more e-commerce, less on-premise services, more at-home consumption.

“Most of the post-April economic data points are increasingly positive, and that makes me pretty optimistic.”

-Chris Pickett, conseiller stratégique, Coyote Logistics, dans le Webinaire sur les prévisions du marché de la courbe Coyote du quatrième trimestre

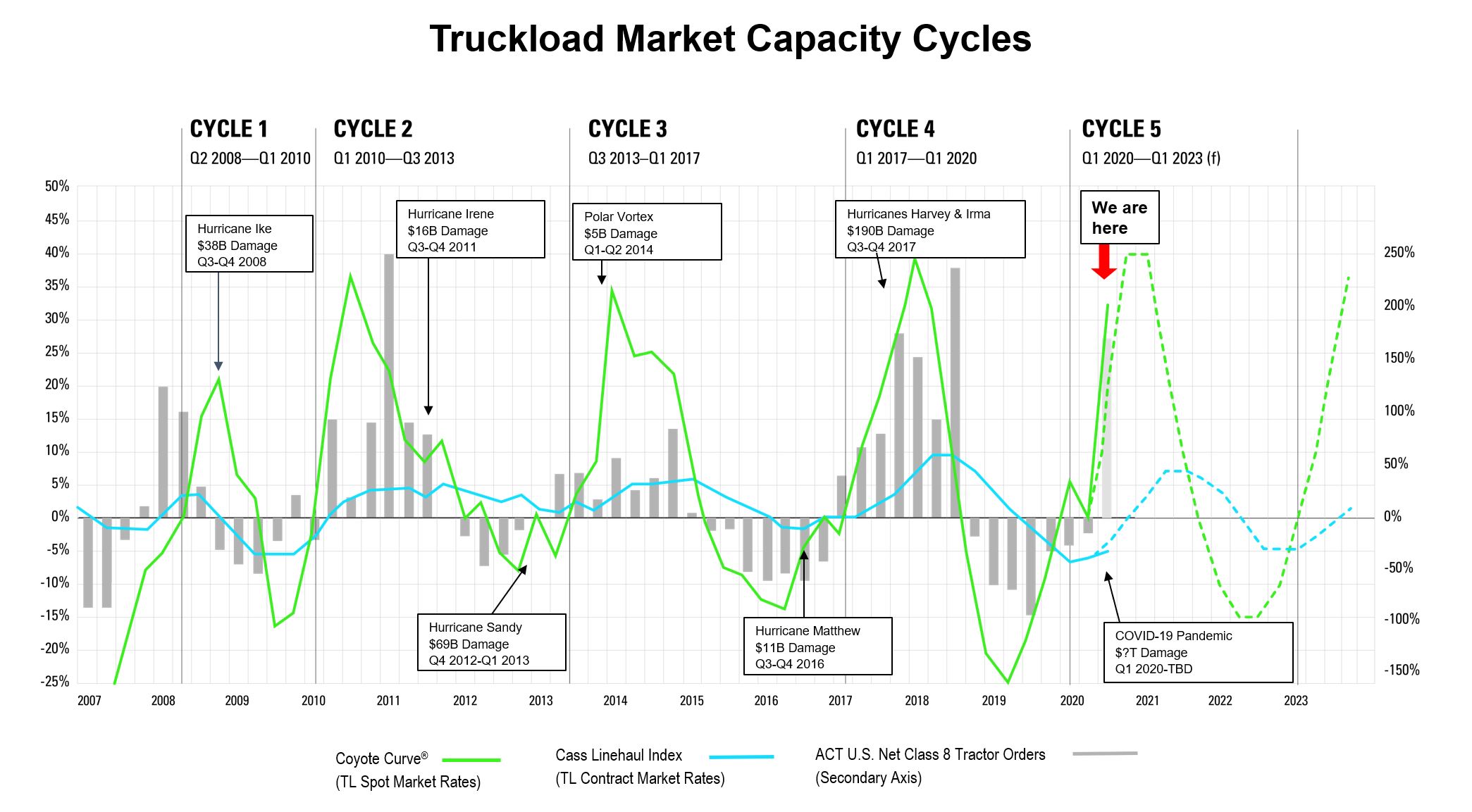

Où nous en sommes dans le cycle : inflationniste et en route vers un pic

À l’heure actuelle, nous nous trouvons dans la phase inflationniste du cycle de capacité du marché, nous dirigeant vers un pic de marché.

Début 2020, alors que les transporteurs étaient confrontés au gouffre d’une forte récession économique due à la COVID-19, ils hésitaient naturellement à prendre des décisions en matière de dépenses d’investissement à long terme.

Pour faire court : les transporteurs ont hésité à investir dans des capacités supplémentaires pendant quelques trimestres (en regardant spécifiquement les barres grises).

Cependant, maintenant que les tarifs au comptant augmentent, et continueront probablement à le faire au moins au cours du prochain trimestre, nous pouvons voir les transporteurs augmenter à nouveau leur capacité, alors que les commandes de lots complets ont grimpé en flèche au troisième trimestre.

Cela ouvre probablement la voie à un dépassement de l’offre qui finira par conduire au prochain creux du marché.

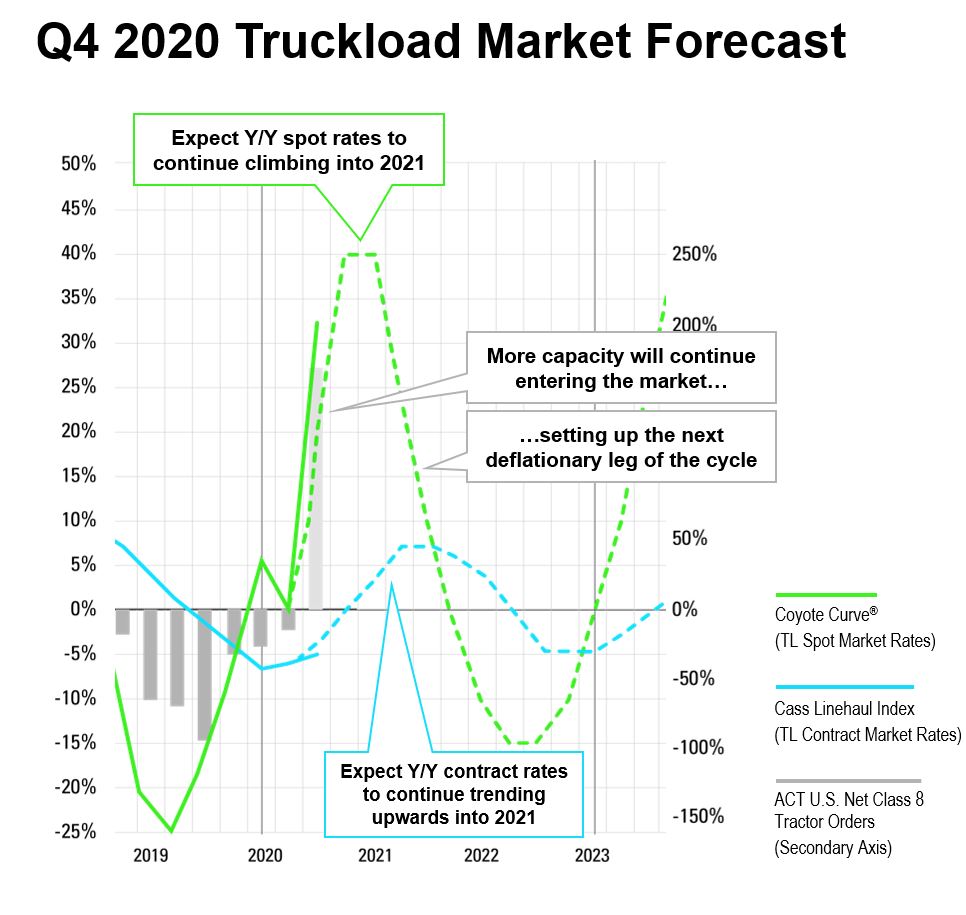

Prévisions du marché des lots complets pour le quatrième trimestre 2020

La haute saison est à nos portes. Avec l’essor du commerce électronique provoqué par la pandémie, il promet d’être un volume élevé, créant encore plus de volatilité à mesure que la demande augmente tandis que l’offre des transporteurs se démène pour suivre le rythme.

Furthermore, rising COVID-19 infection rates will create more uncertainty across the economy. Combined with a pending vaccine (and subsequent distribution), it all adds up to — you guessed it — market volatility.

Nous nous attendons à ce que les taux au comptant d’une année sur l’autre continuent de grimper jusqu’en 2021 avant d’atteindre un nouveau sommet du marché. Nous prévoyons également que les taux contractuels continueront de grimper, pour revenir en territoire positif d’une année sur l’autre d’ici le premier trimestre 2021.

Stratégies de chaîne d'approvisionnement pour prospérer au maximum

Vous ne pourrez pas vous protéger complètement d’une certaine volatilité au cours des prochains mois, mais l’intégration des stratégies suivantes peut atténuer votre exposition :

Connectez-vous le plus numériquement possible à vos fournisseurs de transport.

Make sure your systems talk to each other — the more API the better. Consider upgrading your TMS software if it isn’t providing enough operational flexibility.

Communiquez excessivement vos besoins d’expédition prévus avec vos principaux fournisseurs.

Cela est vrai sur n’importe quel marché, mais particulièrement important dans l’environnement actuel. Même si vous êtes moins confiant que d’habitude, plus vous serez ouvert et honnête, mieux vous positionnerez votre entreprise dans les mois à venir.

La flexibilité est le nom du jeu.

Partout où vous pouvez ajouter de la flexibilité à votre réseau, faites-le. Envisagez des fournisseurs proposant des solutions de capacité alternatives.

Expérimentez avec des cycles d'enchères plus courts.

Try out quarterly instead of annual, monthly instead of quarterly on strategic portions of your network. The more accommodating you can be as a shipper, the better service you’re going to get.

Doublez la mise sur les fournisseurs de confiance dans votre appel d’offres 2021.

La saison des enchères approche à grands pas. Comme toi préparer votre appel d'offres, évaluez votre taux contractuel actuel par rapport à votre exposition au taux au comptant, puis comparez-le à l'environnement tarifaire que nous prévoyons pour l'année prochaine. Dans la mesure du possible, appuyez-vous sur vos principaux fournisseurs pour vous protéger contre une exposition imprévue au marché au comptant.

Ceci aussi devrait passer

If we have learned anything over several years of tracking the Coyote Curve, it’s that history may not always repeat, but it certainly rhymes — the truckload market cycle will continue to move as it always has.

Remember that it’s in the peaks and the valleys where most of the bad decisions get made. Don’t panic, this too shall pass. Maintain a commitment to a long-term shipper of choice strategy, lean on your core providers and prioritize flexibility.

Ce guide du marché s'appuie sur les enseignements de notre récent webinaire lors du Coyote Logistics Digital Summit. Vous pouvez regarder le Webinaire complet sur Coyote Curve pour le quatrième trimestre sur demande, qui mettait en vedette les dirigeants de Coyote ainsi que Evan Armstrong, président et chef de la direction de Armstrong & Associés, la première société de recherche 3PL.

“Most of the post-April economic data points are increasingly positive, and that makes me pretty optimistic.”

“Most of the post-April economic data points are increasingly positive, and that makes me pretty optimistic.”