Comprender el mercado de carga de camiones de EE. UU.: la guía completa para profesionales de la logística

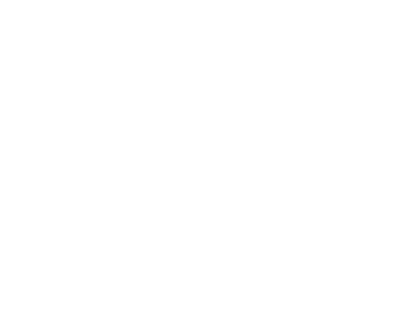

Puede resumir el mercado de camiones de EE. UU. en tres palabras:

- Masivo.

- Fragmentado.

- Dinámica.

Bajas barreras de entrada (y salida), una limitada entorno regulatorio y millones de participantes del mercado gastan más $875B anualmente en ingresos brutos por transporte crear un entorno volátil donde las tarifas de carga de camiones y la capacidad de los transportistas rara vez están en equilibrio.

La oferta y la demanda gobiernan el mercado de carga de camiones

Entre la constante volatilidad y una rápida afluencia de automatización de la cadena de suministro, el mercado de camiones de EE. UU. puede resultar difícil de navegar.

Aunque pueda parecer caótico, el corazón del mercado late a un ritmo constante (y lo ha hecho durante décadas): la continua flujo y reflujo de la oferta y la demanda.

Este acto de reequilibrio crea un patrón predecible y, al medir este patrón, podemos ver claramente un ciclo recurrente.

Mientras la estructura básica del mercado siga siendo la misma (base de operadores enorme y fragmentada), este ciclo continuará repitiéndose con al menos cierto nivel de consistencia.

Saber que hay un patrón es una cosa, medirlo con precisión es otra

Aunque este concepto es bastante simple, eliminar eficazmente el ruido para medir este patrón no lo es.

Necesita una enorme cantidad de datos que abarquen varios años, combinados con conocimientos para trazar claramente el ciclo.

Aprovechamos ambos para crear la Curva Coyote®, una herramienta para medir el ciclo de capacidad del mercado.

Antes de sumergirnos en la Curva Coyote, es importante comprender la estructura básica del mercado y las fuerzas que la impulsan.

Estructura básica del mercado de carga de camiones de EE. UU.

Suministro (Transportadores de carga por camión)

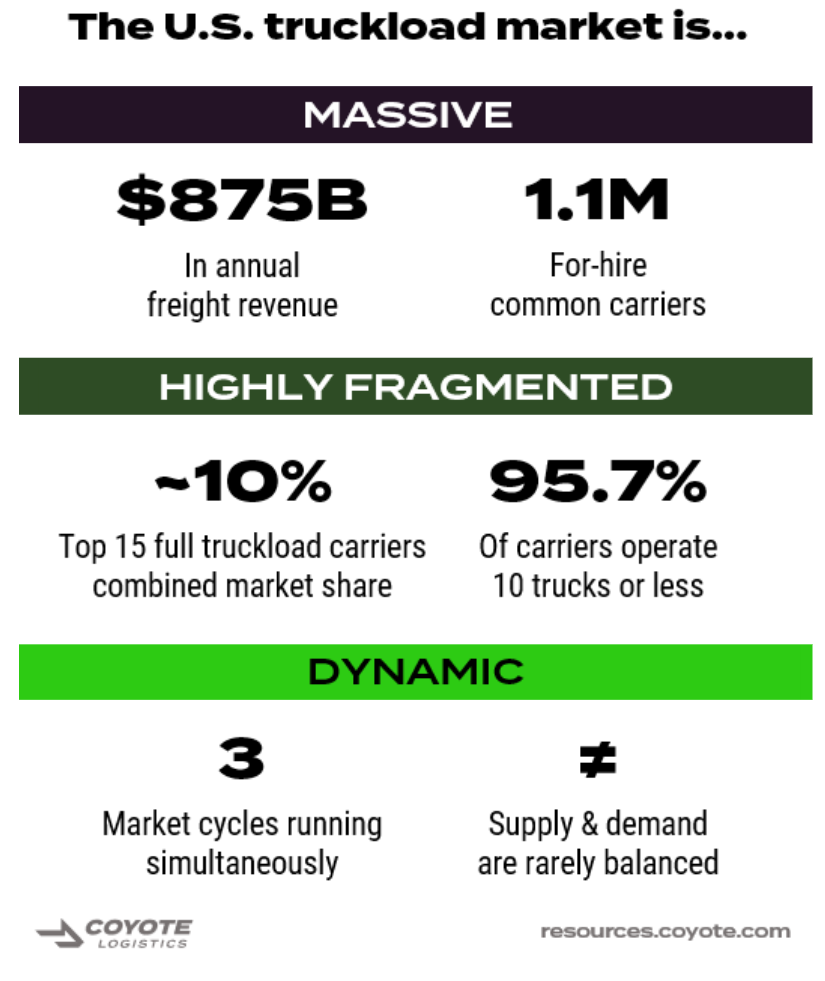

La base de transporte de camiones de Estados Unidos es enorme (4,06 millones de camiones Clase 8 en funcionamiento) y también está extremadamente fragmentada.

Aunque hay varios grandes transportistas nacionales Con flotas de más de 10.000 camiones, ningún proveedor controla suficiente cuota de mercado para dictar las condiciones a los transportistas.

Los 15 principales transportistas centrados en cargas completas de camiones solo representan alrededor de 10% de los ingresos totales del mercado de cargas de camiones.

En muchos sentidos, el cientos de miles de propietarios-operadores, las pequeñas y medianas empresas de transporte por carretera dominan la base de suministro.

De acuerdo con la Asociación Americana de Camioneros, hay más de 1,1 millones de transportistas comunes de alquiler registrados en la Administración Federal de Seguridad de Autotransportes. 99,7% de esas empresas operan 100 camiones o menos, y 95,7% operan menos de 10 camiones.

Compárese esto con el mercado de paquetería estadounidense, donde dos transportistas (UPS y FedEx) se combinan para más de la mitad de la cuota total de mercado, o con la industria ferroviaria, donde siete ferrocarriles clase I controla casi 70% de todo el tráfico ferroviario.

La base de transportistas, tanto empresas de transporte como conductores individuales, también es muy fluida. Cuando los tiempos son buenos, entra más capacidad. Cuando los tiempos son difíciles, la capacidad existe.

Aunque esta dinámica es cierta en la mayoría de las industrias, el ritmo y la frecuencia con que ocurre en el mercado de carga de camiones es mucho más rápido que en otros mercados de transporte.

¿Por qué? Porque las barreras de entrada son muy bajas.

No se necesita mucha capacitación, tiempo o dinero para obtener una licencia de conducir comercial, arrendar un camión y obtener una autorización de operación del Departamento de Transporte.

Si quisieras, con unos pocos miles de dólares (y mucha dedicación), podrías tener tu propia empresa de transporte en tan sólo unos meses.

Nuevamente, comparemos eso con el mercado de paquetería: para construir una oferta competitiva, se necesitarían varios centros de clasificación masivos, docenas de aviones, miles de camiones y camionetas, miles de millones de dólares y probablemente un par de décadas.

O la industria ferroviaria, donde se fundaron la mayoría de sus competidores en el siglo XIX, es uno de los mayores propietarios de bienes raíces de América del Norte y está altamente regulada por los gobiernos federales.

En resumen, una base de suministro enorme, fragmentada y fluida = volatilidad del mercado de camiones.

Demanda (transportistas de carga)

La base de transportistas estadounidenses (empresas con bienes físicos para transportar) incluye materias primas, productos de consumo terminados y todo lo demás.

Esto significa que la mitad de la ecuación, la “demanda”, está tan fragmentada como la base de oferta.

Hay cientos de miles de fabricantes, mayoristas, importadores, exportadores y minoristas, cada uno con su propia agenda.

Qué enviar, cómo enviar, dónde enviar y cuánto enviar cambia constantemente para satisfacer mejor las demandas de la base de clientes de cada transportista.

Las barreras de entrada (y de salida) también son igualmente bajas. Cualquier pequeña empresa que comience a enviar productos ya está en el mercado.

La mitad de la ecuación, la “demanda”, está tan fragmentada como la “oferta”.

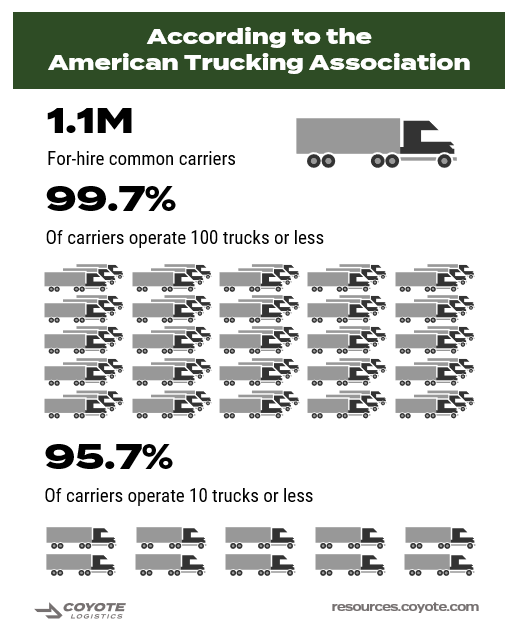

3 ciclos, 1 complicado mercado de carga de camiones en EE. UU.

Para aumentar la confusión de un mercado masivo y fragmentado de carga de camiones en EE. UU., hay tres ciclos separados que operan simultáneamente.

Dos de ellos (los ciclos de adquisiciones anuales y de demanda estacional) están bien documentados, son fáciles de observar y relativamente consistentes.

El tercer ciclo, el "escurridizo" ciclo de la capacidad del mercado, es más difícil de detectar, pero es la clave para comprender y navegar adecuadamente el mercado.

Ciclo #1: Demanda estacional

El primer ciclo se refiere a los focos fluctuantes de demanda estacional que ocurren con al menos cierto nivel de regularidad.

Muchos productos y materias primas no siguen cronogramas de envío constantes durante todo el año, sino que aumentan durante un período de tiempo relativamente corto (generalmente unas pocas semanas o meses) en respuesta a ventanas de producción o demanda planificadas.

Ejemplos incluyen temporada de producción, días festivos, temporada alta de venta minorista, árboles de Navidad en invierno y productos de barbacoa en verano.

Los camiones migran para capitalizar el aumento de la demanda mientras dure y luego se dispersan por otras geografías del mercado una vez que termina.

El ciclo de demanda estacional es quizás el ciclo más estable dentro de la industria. Las cadenas de suministro están diseñadas para hacer frente a estos aumentos planificados de la demanda y los camiones son, en muchos sentidos, la forma definitiva de producción móvil.

Con una base de transportistas preparada y una base de operadores móviles, el mercado generalmente absorbe estas fluctuaciones estacionales sin grandes interrupciones.

Algunos eventos de mercado notables similares a la demanda estacional son eventos climáticos catastróficos. Estos tienen un efecto similar, aunque inesperado, al crear perturbaciones de relativamente corto plazo, a veces profundas, tanto en la oferta como en la demanda.

Algunos ejemplos incluyen los huracanes Harvey e Irma de 2017, que azotaron el sureste de Estados Unidos en rápida sucesión, causando inundaciones sin precedentes en Houston, Texas, y daños masivos en toda la región.

La capacidad del mercado para absorber eficientemente este tipo de shocks depende del estado del tercer ciclo (capacidad del mercado).

Ciclo #2: Adquisiciones Anuales

En términos generales, el consenso de la industria parece ser que las tarifas de flete aumentarán año tras año. Suponiendo esto, la mayoría de los transportistas de gran volumen sacan a subasta su red prevista en un esfuerzo por establecer tarifas anuales de 'contrato'.

Estas tasas de contrato tienen como objetivo protegerse contra la exposición al mercado al contado, mitigar la volatilidad y reducir el riesgo financiero. La mayoría de los transportistas confirman las adjudicaciones de ofertas en el cuarto trimestre y las activan en el primer trimestre del año siguiente.

De un vistazo, es fácil suponer que un ciclo de adquisiciones anual crearía coherencia en toda la industria.

Sin embargo, la dinámica cambiante del mercado moldeada por tres ciclos simultáneos, combinada con indicadores económicos contradictorios y posturas de ambos lados a favor de tasas más altas o más bajas, frenan cualquier efecto estabilizador.

En última instancia, el verdadero éxito o fracaso de la estrategia de adquisición de cualquier transportista está a merced del elusivo tercer ciclo, el único ciclo que los rige a todos: el ciclo de la capacidad del mercado.

La dinámica cambiante del mercado, los tres ciclos, los indicadores contradictorios y las posturas de ambas partes amortiguan cualquier efecto estabilizador de las tasas de "contrato".

Ciclo #3: Capacidad de Mercado

Según lo escuchado por los transportistas en un inflacionista mercado:

- '¿Qué está pasando en el mercado?'

- '¿Cuánto peor se va a poner la situación?'

- '¿Qué pasó con mi presupuesto de transporte?'

- '¿Cómo puedo convertirme en un transportista preferido?'

Estas son preocupaciones comunes para los transportistas durante el tramo inflacionario del ciclo de capacidad.

¿Por qué? Porque los presupuestos para fletes se fijaron durante un período de deflación.

Los transportistas anticiparon un entorno de tarifas futuro que nunca se materializó y ahora sus presupuestos de transporte y métricas de servicio están pagando el precio (literalmente).

Según lo escuchado por los transportistas en un deflacionista mercado:

- '¿Adónde fueron todas las cargas?'

- '¿Por qué los tipos al contado son tan bajos?'

- '¿Podré mantener todos mis controladores cargados?'

- '¿Cómo puedo convertirme en un transportista de elección?'

Estas son preocupaciones comunes para los transportistas durante el tramo deflacionario del ciclo de capacidad.

¿Por qué? Porque los pedidos de camiones se realizaron durante un período de inflación.

Los transportistas anticiparon un entorno de tarifas futuro que nunca se materializó y ahora su flota está pagando el precio.

Como se mencionó anteriormente, el mercado de camiones de EE. UU. es enorme y está fragmentado; ningún participante puede dictar las condiciones y las barreras de entrada y salida son muy bajas.

Esto crea precios de mercado fluctuantes que flotan sobre el equilibrio siempre cambiante de la oferta y la demanda. Esas dos fuerzas rara vez se encuentran en un estado de equilibrio y, cuando lo están, ese período es breve.

Cuando el mercado sea atractivo para los transportistas, las empresas actuales pedirán más camiones y los posibles transportistas intentarán ingresar. Este proceso no es instantáneo.

En alguna fecha futura (generalmente varios meses o trimestres debido a los ciclos de construcción de camiones, pedidos pendientes, reclutamiento y capacitación de conductores, etc.) esa capacidad adicional ingresará al mercado.

Como suele ser el caso, el mercado futuro termina siendo muy diferente de las condiciones que llevaron a los operadores a tomar esas decisiones comerciales en primer lugar. Las empresas de transporte pueden excederse, añadiendo un exceso de capacidad que hace que la oferta supere la demanda.

Para decirlo de otra manera, los operadores compraron caro y ahora tienen que vender barato.

La aceptación de las licitaciones comienza a aumentar mientras que las tasas comienzan a bajar. Los transportistas aprovechan su ventaja, reduciendo las tarifas lo más posible para reducir costos después de un par de años de presupuestos desbaratados.

A medida que las tarifas comienzan a tocar fondo, los operadores retiran capacidad del mercado, lo que genera el siguiente tramo inflacionario, y así el ciclo se repite.

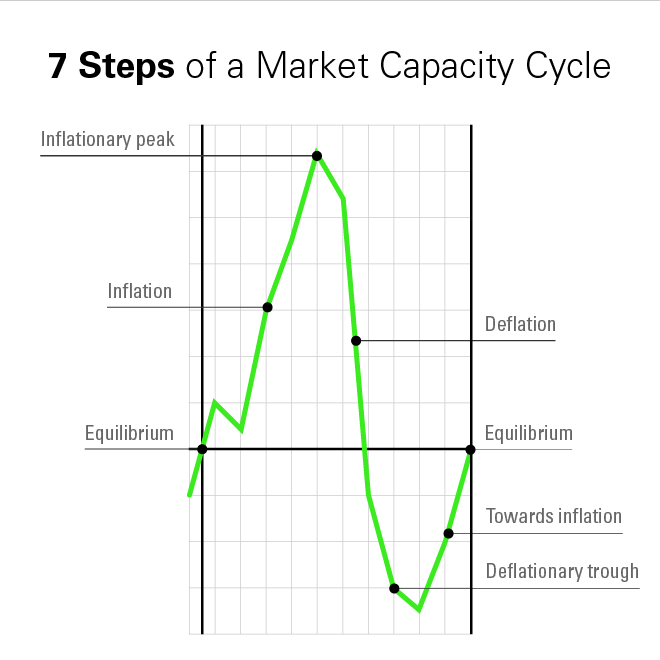

¿Qué es el ciclo de mercado de un camión?

Hemos explicado las dinámicas básicas del mercado que impulsan el ciclo del mercado; analicemos una, paso a paso.

- El mercado está en equilibrio:

Las tarifas son estables y la capacidad y la demanda están equilibradas. - El mercado comienza a inflarse:

Hay menos capacidad que demanda. Las tasas al contado comienzan a aumentar y superan las tasas de contrato a medida que se reajustan para cumplir con las condiciones actuales del mercado. La capacidad comienza a ingresar al mercado. - Pico inflacionario:

Aunque las tasas de aceptación de licitaciones primarias son relativamente bajas y las tarifas al contado son altas, se ha inundado el mercado con suficiente capacidad como para arrastrarlo a la baja. - El mercado comienza a desinflarse:

Los tipos al contado empiezan a caer, mientras que los tipos de contrato siguen aumentando durante algunos trimestres más, influidos por el reciente máximo. Con el tiempo, a medida que las tarifas al contado sigan bajando y las tarifas de contrato bajen, la capacidad comenzará a salir del mercado. - Valle deflacionario:

Se ha eliminado del mercado suficiente capacidad (en relación con la demanda) y las tarifas al contado comienzan a subir. - El mercado comienza a inflarse (nuevamente):

Aunque el mercado en general no se dará cuenta en tiempo real, comienza el ascenso, estableciendo el siguiente ciclo. - El mercado ha vuelto al equilibrio:

Comienza un nuevo ciclo.

Medición del ciclo de capacidad del mercado

Comprender la dinámica del mercado de carga de camiones es una cosa, medirla con precisión es otra.

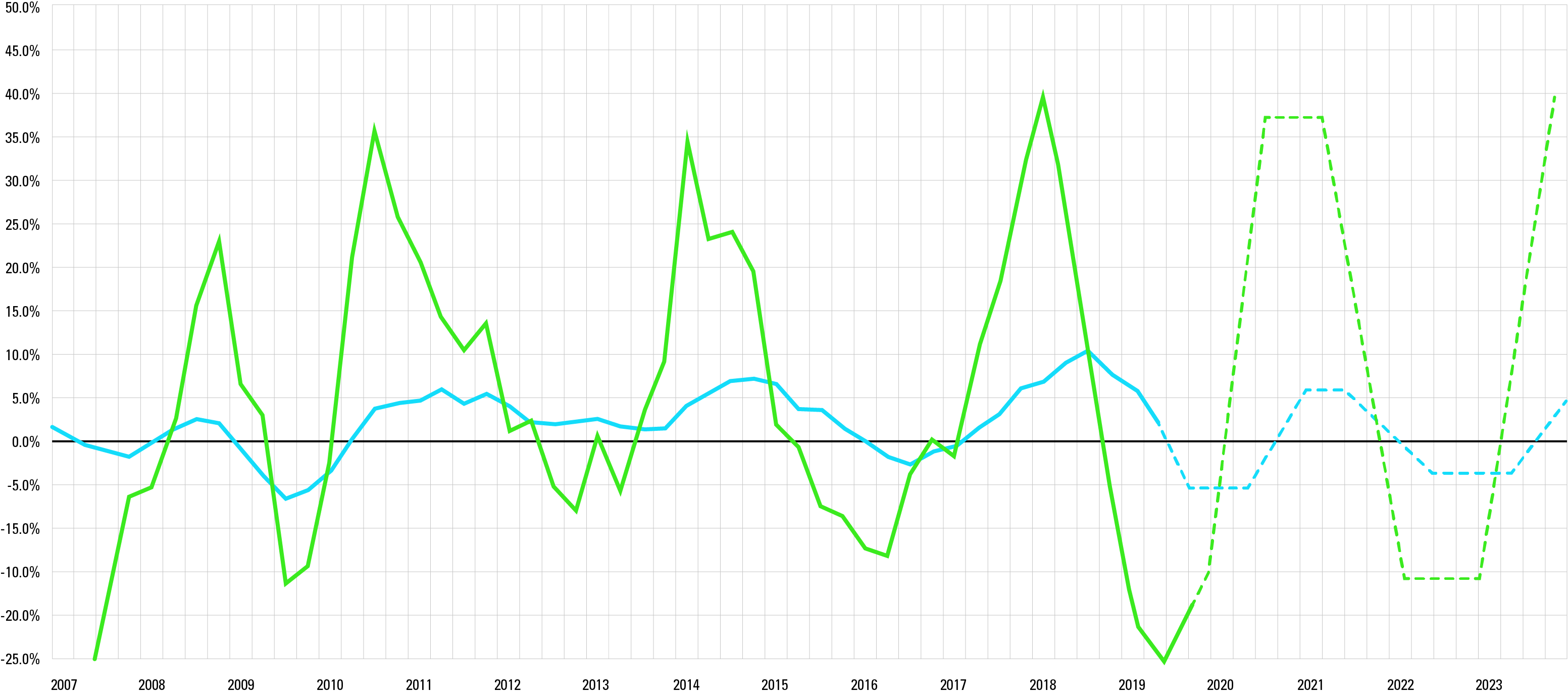

Desarrollamos la Curva Coyote, nuestro índice patentado basado en miles de cargas diarias durante más de una década, para eliminar el ruido y medir el ciclo.

Crea una imagen simple pero poderosa que rastrea el flujo y reflujo de la capacidad.

Descubra dónde está el mercado ahora

Para obtener más información sobre los datos patentados y los indicadores económicos que utilizamos para construir y verificar nuestro modelo de pronóstico, lea Parte II: Explicando la curva del Coyote.

Para obtener más información sobre dónde nos encontramos en el ciclo actual de capacidad del mercado y hacia dónde creemos que se dirige el mercado, lea nuestra actualización más reciente.