Q3 2024 Spot & Contract Truckload Rate Trends

En nuestra última actualización trimestral, Coyote Curve® Continuó saliendo del punto más bajo en la historia del índice y estuvo peligrosamente cerca de volver a caer en la inflación.

Ya tenemos las cifras del tercer trimestre: hemos cruzado el umbral y entrado en un mercado inflacionario.

Por fin, podemos decir “hasta luego” al ciclo cinco y dar inicio al ciclo seis. Pero ¿qué significa eso para los transportistas y transportistas? ¿La segunda mitad de 2024 traerá volatilidad al mercado o será una continuación de la primera mitad?

Le diremos todo lo que necesita saber sobre el último trimestre y qué esperar durante el tercer trimestre en la última guía del mercado de camiones.

Mercado de carga de camiones del tercer trimestre:

La guía completa para profesionales de la logística

- Resumen de tarifas de contratos y puntos de transporte del segundo trimestre

- Perspectivas económicas: indicadores que impulsan la demanda de transporte de mercancías

- Tendencias del transporte por carretera que impactan el mercado

- Previsión del mercado de carga de camiones para el tercer trimestre

¿Nuevo en la Curva Coyote?

Estos recursos esenciales del mercado de carga de camiones le brindará conocimientos básicos de la industria y le enseñará cómo construimos nuestro índice de tasas al contado patentado.

Resumen de tarifas de transporte por carretera al contado y por contrato del segundo trimestre de 2024

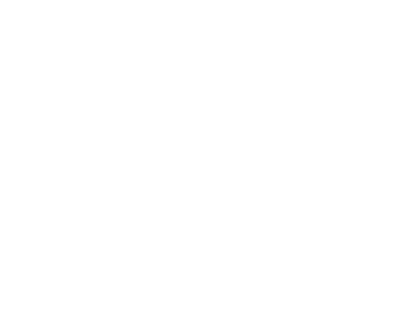

En el segundo trimestre, después de cuatro trimestres consecutivos de salir del punto más bajo, la curva Coyote superó la marca de equilibrio (0%) y volvió a la inflación interanual, en línea con nuestra predicción.

Si bien la temporada de productos agrícolas, el Día de los Caídos, la semana del DOT y los preparativos del 4 de julio provocaron algunos aumentos incrementales de las tarifas y una leve volatilidad, las condiciones generales se mantuvieron relativamente estables: ni los transportistas ni los transportistas probablemente notaron un impacto masivo en los precios o la capacidad.

Descargue todos los gráficos de pronóstico como diapositivas para su próxima presentación usando el formulario a su derecha.

Las tarifas al contado para camiones en el segundo trimestre finalmente se volvieron inflacionarias

Las tarifas spot de carga de camiones terminaron el segundo trimestre en 3,0% interanual, frente a los -3,3% del primer trimestre.

Las tarifas de los contratos de carga de camiones del segundo trimestre tuvieron una tendencia más cercana a la inflación

Tarifas de contrato de carga de camión* tuvo una tendencia ascendente a -2,7%, frente a -5,3% interanual en el primer trimestre de 2024.

Típicamente tarifas de contrato retrasará la actividad de los tipos al contado en dos o tres cuartos, pero el giro se produjo más rápido en este ciclo, con un retraso de sólo un cuarto. Esto fue impulsado por disminuciones récord en las tarifas de los contratos; simplemente no había más que bajar.

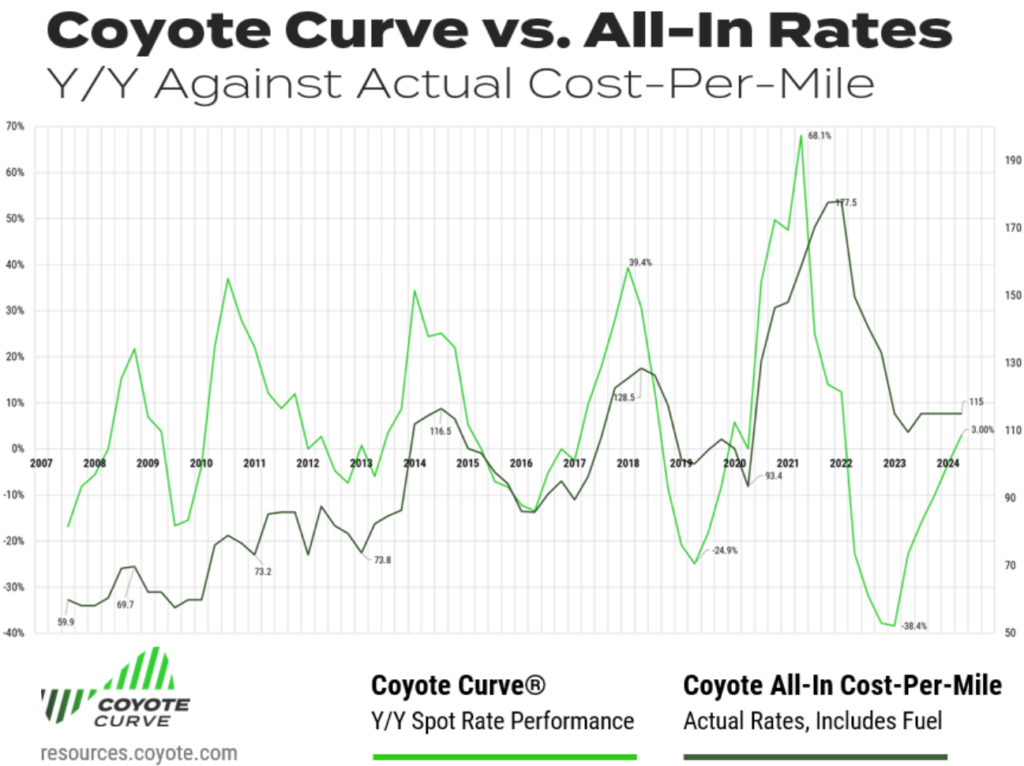

Tarifas reales de carga de camiones al contado frente a Y/Y

Para generar mayor confianza en la Curva Coyote (un índice de tarifas al contado Y/Y), comparémosla con nuestro índice patentado de costo por milla integral: esto compara el cambio anual con la tarifa real.

(Como recordatorio, estas cifras se basan en datos transaccionales reales de miles de envíos diarios que abarcan más de 17 años).

Si cree que el mercado se ha estancado, no se equivoca. Después de aumentar en el tercer trimestre de 2023 por primera vez en un año y medio, nuestro índice global se ha mantenido estable durante cuatro trimestres consecutivos.

Aunque el índice de costo por milla también está por debajo del nivel más bajo, todavía ronda los niveles del pico de 2014.

Eso significa que, en términos absolutos, los transportistas obtienen actualmente tarifas spot similares a las de hace nueve años, aunque sus costos operativos (diésel, seguros, mano de obra, etc.) han aumentado sustancialmente. En pocas palabras, no hay margen para que las tarifas bajen, ya que muchos operadores han estado operando a niveles insostenibles.

Con el continuo desgaste en el mercado de operadores, es probable que finalmente veamos que este índice también suba en el próximo trimestre.

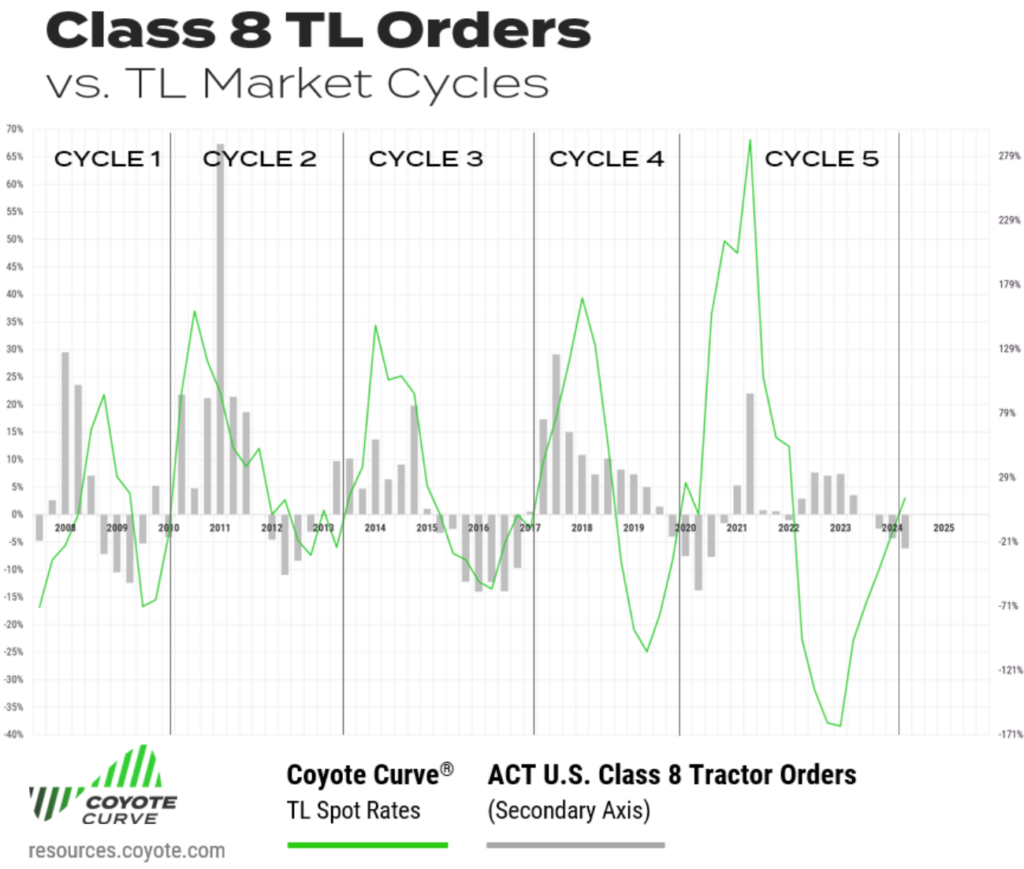

El ciclo está muerto. ¡Viva el ciclo!

Con el cierre de la Q2 llegó el cierre de la quinta ciclo de mercado de carga de camiones en nuestra historia observada y el inicio del sexto.

Y qué ciclo más salvaje fue. Comenzó allá por la era anterior a COVID.

A finales de 2019, estábamos preparados para otro ciclo aparentemente rutinario y luego el mundo quedó bloqueado. A una fuerte caída en el segundo trimestre de 2020 le siguió el mayor aumento en el envío de camiones que jamás hayamos visto.

Desafortunadamente, el viejo dicho resultó ser cierto: cuanto más suben, más caen, y nos hundimos en una profunda recesión en el transporte de mercancías de la que nos llevó dos años salir. Ya sea transportista, transportista o 3PL, es seguro decir que toda la industria espera un poco menos de volatilidad en el sexto ciclo.

Veamos el ciclo cinco en números:

- Estuvo empatado por el ciclo más largo.

Con 17 trimestres, el ciclo cinco estuvo empatado con el ciclo 3 con 17 trimestres de principio a fin, en comparación con una duración promedio del ciclo de 12,8 trimestres. - Y alcanzar el pico más alto

El ciclo cinco alcanzó un límite de 68,11 TP3T interanual en el segundo trimestre de 2021, lo que superó el récord anterior de 39,41 TP3T (establecido en el primer trimestre de 2018) en 28,71 TP3T. - Y el canal más bajo

El ciclo cinco cayó a -38,4% A/Y, superando el récord anterior de -24,9% (establecido en el segundo trimestre de 2019) por 13,5%. - Y fue el más volátil

Obviamente, también tuvo la mayor amplitud desde el pico hasta el mínimo con 106,5%, en comparación con 64,3% en el cuarto ciclo.

Resumen del mercado de carga de camiones del segundo trimestre de 2024

La Curva Coyote (que mide el cambio interanual en las tarifas al contado) continuó su ascenso por quinto trimestre consecutivo, aunque las tarifas totales (cantidad real pagada a los transportistas) se mantuvieron estables por cuarto trimestre consecutivo.

Finalmente volvemos a un entorno de tasas inflacionarias, aunque el segundo trimestre fue todavía, en gran medida, un mercado de transportistas.

Los transportistas continuaron bajo una importante presión de costos, mientras que los transportistas disfrutaron de una alta aceptación de licitaciones, capacidad fácil y otra ronda de reducciones de tarifas en sus RFP.

Indicadores económicos clave que impulsan el mercado de carga de camiones

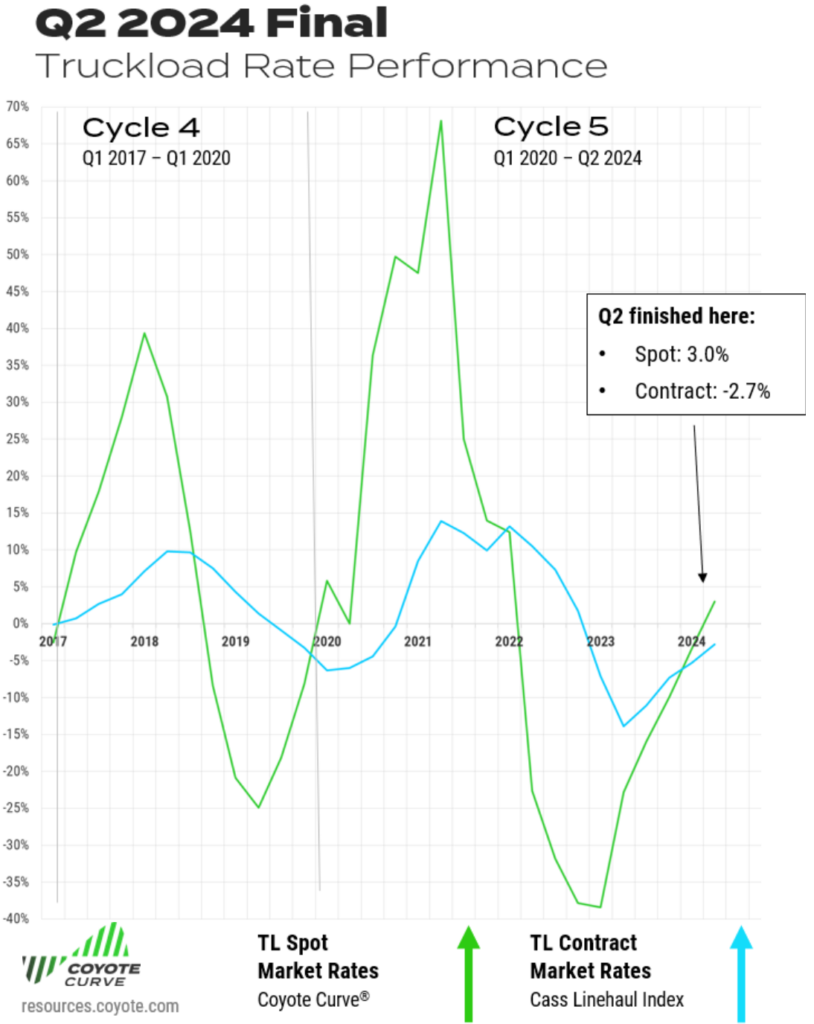

A mediados de 2024, la economía no retrocede, pero tampoco se recupera con fuerza.

Este relativo estancamiento en los indicadores macroeconómicos significa volúmenes de carga de camiones reducidos, lo que ha frenado la recuperación del mercado de transporte de mercancías.

Vale la pena señalar que, si bien el mercado de camiones está vinculado a lo que sucede en la economía en general, no siempre está acoplado (ver la curva inflacionaria de 2008 durante la Gran Recesión).

dado como Trabajo de oferta y demanda en el mercado de carga de camiones., es posible que la economía se mantenga fuerte y que el mercado de camiones languidezca (y viceversa).

Examinemos las cifras disponibles más recientes sobre producción industrial, gasto de consumo, importaciones e inventarios a través de la lente de cómo están impactando el envío de camiones.

Descargue todos los gráficos de pronóstico como diapositivas para su próxima presentación usando el formulario a su derecha.

Gastos de consumo personal

- ¿Qué es?

¿Cuánto está gastando el consumidor estadounidense? - Cómo afecta el envío de cargas por camión:

Cuanto más compramos, más necesitamos producir (IP) y/o comprar en otros lugares (importaciones), lo que se traduce en una mayor demanda de envío de camiones.

A pesar de la inflación persistente y los temores sobre una posible recesión, el gasto del consumidor se ha mantenido estable, ayudando a impulsar la economía en general. Aunque la tasa de crecimiento se ha desacelerado constantemente desde el cuarto trimestre de 2021, sigue creciendo: hasta el segundo trimestre de 2024, el PCE se sitúa en 5,21 TP3T interanual, ligeramente superior a los 4,81 TP3T del primer trimestre.

Sin embargo, vale la pena señalar el equilibrio entre el consumo de bienes físicos y los servicios en lo que respecta al transporte por carretera. Cuando llegó la COVID, las industrias relacionadas con los servicios cerraron y la demanda de bienes físicos se disparó a máximos de 15 años en un período de tiempo increíblemente corto, lo que impulsó el correspondiente mercado al contado inflacionario.

En los últimos años posteriores a la COVID, los consumidores están gastando más dinero en servicios (vacaciones, comidas, entretenimiento, etc.), disminuyendo la participación de los bienes físicos. Si bien el gasto general en consumo personal en bienes aumentó ligeramente en el segundo trimestre interanual (1,91 TP3T), la proporción del gasto en bienes en relación con el gasto total continúa disminuyendo.

El gasto en bienes del segundo trimestre terminó en 32,31 TP3T del total; esa proporción es -0,41 TP3T menos que el primer trimestre y -3,11 TP3T año/año. Esperaremos que cualquier aumento en esto impulse una mayor demanda de transporte en los próximos meses.

Producción Industrial (PI)

- ¿Qué es?

Valor total de los bienes físicos que Estados Unidos produce - Cómo afecta el envío de cargas por camión:

Cuanto más fabricamos, más carga debemos mover, desde insumos de materias primas hasta productos terminados.

Aunque la propiedad intelectual, al igual que el gasto de los consumidores, ha tenido una tendencia a la baja durante varios trimestres, sigue siendo estable. Hasta el segundo trimestre de 2024, el índice se sitúa en 0,4% Y/Y, ligeramente por encima del primer trimestre.

Si bien no anticipamos un gran aumento en la producción (que aumentaría los volúmenes generales de carga de camiones), mientras se mantenga estable, la demanda probablemente tampoco empeore.

Importaciones (solo bienes)

- ¿Qué es?

Valor total de los bienes físicos que Estados Unidos compra a otros países - Cómo afecta el envío de cargas por camión:

Cuanto más compramos a otros países, más carga debemos mover, desde insumos de materias primas hasta productos terminados.

Importaciones (de bienes, excluyendo servicios) finalizó el primer trimestre en 1,7% Y/Y, y volvió a subir en el segundo trimestre, cerrando el trimestre en 5,3% Y/Y. El ligero repunte de las importaciones y la propiedad intelectual son señales alentadoras de un aumento de los fletes más adelante en el año.

Inventario a ventas

- ¿Qué es?

La proporción de bienes físicos que las empresas tienen en stock frente a cuánto venden - Cómo afecta el envío de cargas por camión:

Cuando los niveles de inventario son altos, se crea un retraso en la demanda de envío de camiones, ya que las empresas eliminarán el exceso de inventario antes de producir nuevos bienes (IP) o comprar más bienes (importaciones).

Después de que las interrupciones en la cadena de suministro relacionadas con la pandemia causaran estragos en los inventarios de los transportistas, muchos comenzaron a acumular existencias en un esfuerzo por combatir la volatilidad y satisfacer la demanda.

A lo largo de 2023, muchas empresas intentaron deshacerse de inventario en medio de una caída de la demanda y un aumento de los costos de intereses.

Después de alcanzar un máximo de 1,40 en diciembre de 2022, el índice ha tendido ligeramente a la baja, manteniéndose entre 1,36 y 1,39 cada mes desde entonces; hasta mayo (el último disponible), el índice se sitúa en 1,37.

Ahora que la relación se ha mantenido esencialmente estable durante más de un año, rondando los niveles previos a la pandemia, sugiere que los niveles de reducción de existencias se han normalizado, dejando potencialmente espacio para un impulso de reposición más adelante en el año.

Conclusión macroeconómica

No ha cambiado mucho desde el primer trimestre: todos los índices principales se mantienen esencialmente estables.A pesar de los continuos vientos en contra durante el año pasado, la economía estadounidense parece haber evitado obstinadamente una recesión.

Aunque todavía estamos saliendo de una recesión del transporte de mercancías, el ciclo de carga de camiones seguirá su curso.

La última vez que el ciclo se volvió inflacionario (2020 – 2021), la demanda incremental de transporte impulsó el crecimiento de las tarifas. Para este tramo inflacionario, las perspectivas macroeconómicas aún no respaldan un aumento masivo de la demanda.

En cambio, las limitaciones del lado de la oferta (desgaste de operadores) serán la fuerza impulsora.

Tendencias del mercado de carga de camiones a tener en cuenta en el tercer trimestre

Hemos salido del punto más bajo del ciclo del mercado de carga de camiones y volvemos a la inflación interanual. Analicemos algunas de las tendencias clave que impactan el mercado antes de sumergirnos en pronóstico actualizado para el tercer trimestre.

1. La división entre contratos y tipos al contado comienza a ampliarse.

Durante los últimos dos años, los transportistas han utilizado sus RFP de transporte como oportunidades para que sus tarifas contractuales (también conocidas como tarifas primarias) vuelvan a los niveles anteriores a la pandemia.

Y tuvieron un gran éxito: hemos visto el período más largo de tasas descontadas al contado (en comparación con los contratos) de la historia, que duró más de dos años y medio.

En 2024, aunque los tipos al contado ya se habían recuperado del fondo, muchas empresas intentaron realizar una última ronda de reducciones.

Es posible que las tarifas y guías de enrutamiento establecidas en el mercado más débil de la primera mitad del año no sobrevivan la segunda mitad, cuando el mercado al contado (probablemente) se vuelva más lucrativo que el mercado de contratos.

Ya lo hemos visto en términos interanuales y hemos comenzado a verlo en términos absolutos durante los aumentos repentinos de los envíos durante las vacaciones de verano.

A medida que los dos diverjan aún más, se creará tensión entre guías de enrutamiento a medida que los transportistas buscan atraer más conductores al mercado spot. Veremos cómo comienza el cambio del mercado de transportistas al mercado de transportistas.

2. Las flotas privadas están absorbiendo el transporte spot.

En un esfuerzo por combatir la volatilidad sin precedentes de 2020 y 2021, los transportistas tomaron medidas para crear o ampliar sus flotas privadas.

Esto añadió mucha resiliencia en forma de capacidad garantizada y tarifas predecibles, pero con la caída general en los volúmenes de carga, hubo mucha holgura en la línea.

Este exceso de capacidad de la flota privada ha absorbido una gran cantidad de carga que de otro modo habría llegado al mercado spot de alquiler.

Hasta que los volúmenes de envío aumenten significativamente, los transportistas reduzcan sus flotas privadas o (muy probablemente) el mercado de alquiler siga reduciéndose, esto actuará como un baluarte contra el crecimiento de las tarifas al contado y prolongará las condiciones más débiles del mercado.

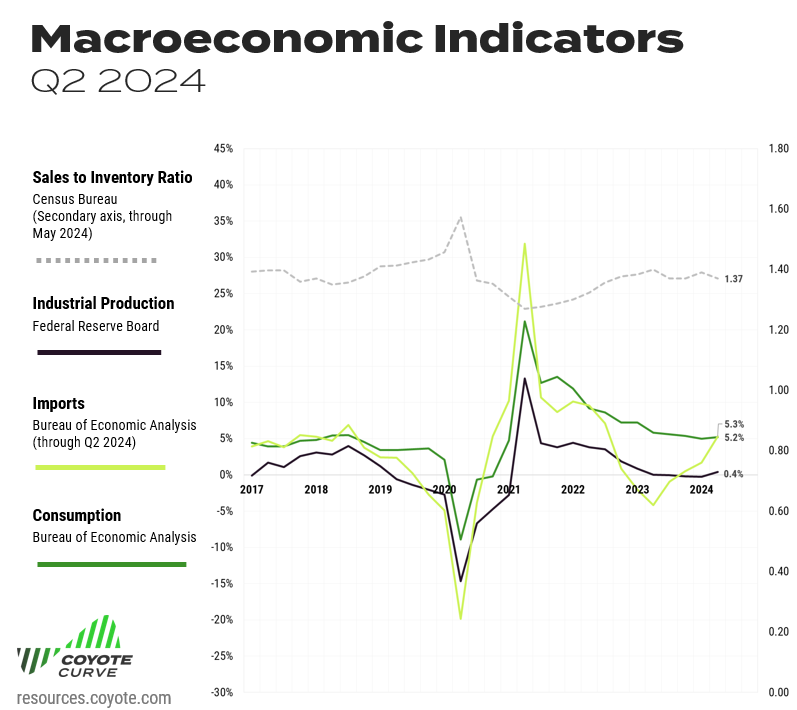

3. Los precios del combustible se mantienen estables, pero en un nivel más alto.

Diesel ha estado en un viaje durante los últimos años.

De 2015 a 2022, el diésel, con algunas excepciones, promedió entre $2,50 y $3,50/galón.

En 2022, se disparó hasta $5.70, cayó a $3.80, se disparó a $4.60 y luego volvió a caer hasta alrededor de $4.00, donde ha estado durante los últimos meses.

¿Por que importa?

El combustible diésel, que representa alrededor de 30% del coste total de un transportista, puede tener un enorme impacto en la rentabilidad de una empresa de transporte si sube o baja más rápido que las tarifas de flete.

Muchas aerolíneas pudieron absorber costos de combustible históricamente altos en 2022 debido a tarifas históricamente altas. Ese ya no es el caso desde hace algún tiempo.

Si el combustible se encarece (por ejemplo, si se produce otro evento geopolítico en una nación productora de petróleo, como vimos con la invasión rusa de Ucrania en 2022), veremos un aumento más rápido de la inflación a medida que los transportistas ya no puedan absorber el aumento.

Si se mantiene estable, se espera un aumento más lento.

4. Los transportistas están comprando menos camiones.

Después de permanecer positivo durante seis trimestres consecutivos (a pesar de que los tipos al contado cayeron durante más de un año), en el cuarto trimestre de 2023, los pedidos de camiones finalmente tocaron fondo.

El segundo trimestre de 2024 fue otra continuación de la tendencia, ya que los pedidos de tractores de clase 8 (como rastreado por ACT Research) bajaron -26% en términos interanuales.

Este es otro indicador que muestra la tensión financiera sobre la base de suministro: los transportistas se han puesto al día con los retrasos de la era COVID y la necesidad de capacidad incremental, o la capacidad de entregar equipos viejos, está disminuyendo.

5. El empleo de transportistas sigue disminuyendo.

Durante la mayor parte de 2023 y 2024, las cifras de empleo de conductores se mantuvieron curiosamente sólidas, a pesar de las condiciones más débiles del mercado.

A medida que los volúmenes de carga cayeron, muchos conductores acudieron en masa a la seguridad de flotas más grandes que estaban más expuestas a lucrativos contratos de carga.

A medida que estos conductores pasaron de ser propietarios-operadores (que no aparecen en los datos de nómina) a empleados W2 en flotas, los datos de empleo de la Oficina de Estadísticas Laborales (BLS) aumentaron a pesar de que la cantidad real de capacidad en el mercado era o plano o hacia abajo.

Aunque las cifras son más sólidas de lo que esperaríamos ver después de tanto tiempo en un mercado a la baja, finalmente hemos comenzado a ver más desgaste en los últimos meses y esperamos que esto continúe a medida que lleguen las cifras completas del segundo trimestre.

Todos los empleados, transporte por camión (desde BLS, hasta julio)

- Disminuyó secuencialmente durante cuatro meses consecutivos

- Disminución interanual durante los últimos 14 meses consecutivos

Empleados de producción y no supervisores, transporte por carretera de larga distancia (también conocidos como conductores, desde BLS, hasta junio)

- Disminuyó secuencialmente durante tres meses consecutivos

- Disminución interanual durante los últimos 14 meses consecutivos

Autoridades Operativas (de la FMCSA)

- Hubo una disminución neta de 750 autoridades operativas en junio

- La población ha disminuido en 20 de los últimos 21 meses, lo que ha llevado a una disminución total de ~43 000 autoridades operativas durante ese período (para contextualizar, había alrededor de 100 000 adiciones de 2020 a 2022)

Conclusión sobre las tendencias de carga de camiones

No ha cambiado mucho desde el segundo trimestre: aunque los volúmenes de carga son lentos, hay signos de desgaste de los transportistas en el empleo y revocaciones de autoridad.

La velocidad y la gravedad del ascenso dependerán de qué tan rápido la capacidad de los transportistas salga del mercado, pero después de los débiles volúmenes de carga del segundo trimestre, la disminución de las tarifas de contrato y el combustible relativamente caro, es probable que se acelere en el tercer trimestre.

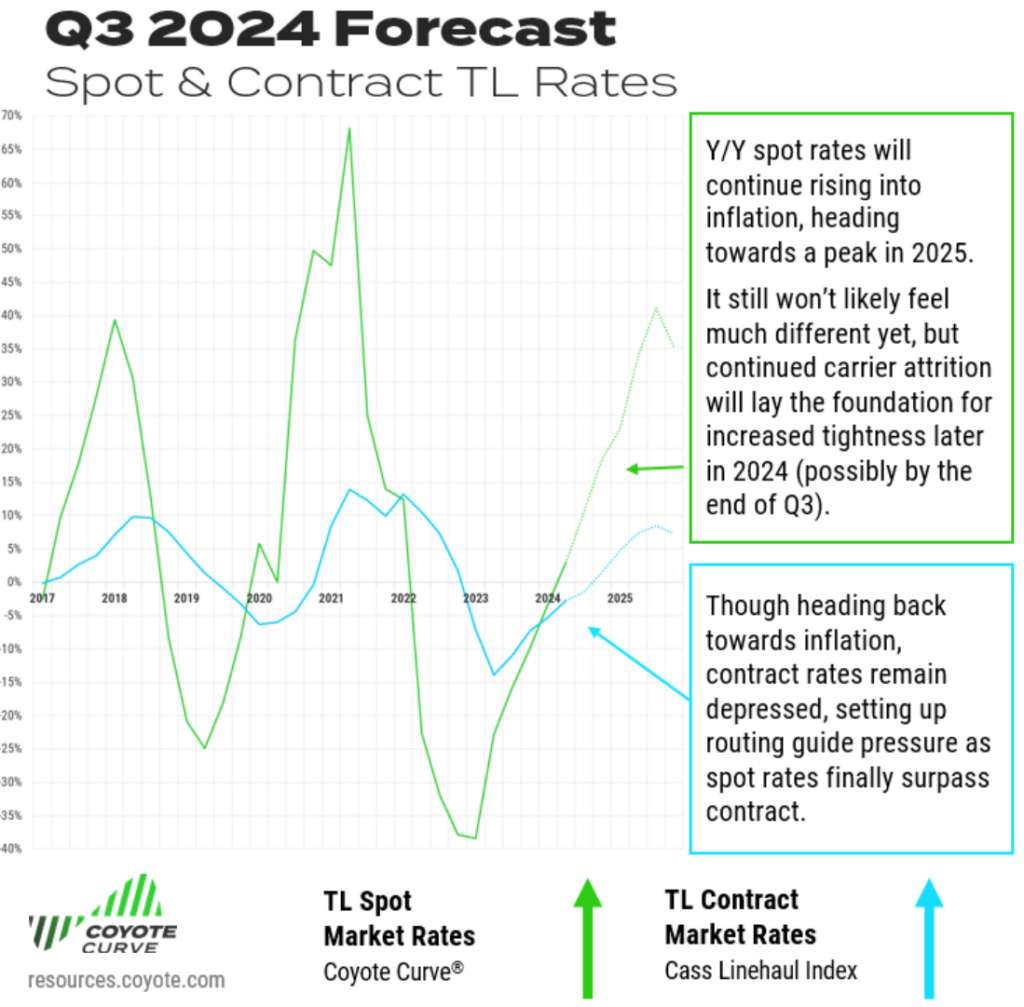

Pronóstico del mercado de carga de camiones para el tercer trimestre de 2024

Hemos cubierto el Ambiente macroeconómico, y tendencias clave – pero ¿dónde nos deja en el futuro?

Veamos el último pronóstico.

Predecimos que la Curva Coyote continuará su avance hacia la inflación y alcanzará un pico en 2025.

Aunque la capacidad y las tarifas pueden parecer estables, estamos en un entorno cambiante.

Seguimos viendo que la capacidad de los transportistas abandona el mercado (aunque con cierta lentitud), las tarifas de carga de camiones están subiendo y la estabilidad del gasto de los consumidores respalda una perspectiva más optimista de la demanda de transporte de mercancías más adelante en 2024.

Con las tasas de oferta de 2024 vigentes (la mayoría de ellas más bajas) y las tasas al contado con tendencia al alza, la divergencia generará volatilidad a medida que los operadores con problemas de liquidez busquen aumentar la rentabilidad después de un 2023 y 2024 hasta la fecha muy difíciles.

Dicho todo esto, si bien estamos en un mercado inflacionario, no anticipamos el tipo de condiciones extremas que experimentamos en el último mercado inflacionario en 2020 y 2021.

A modo de orientación, una mejor comparación sería mirar hacia 2017.

Conclusión del pronóstico

Estamos en un mercado al contado inflacionario y nos dirigimos a un pico del mercado en 2025.Dado que las tasas de contrato siguen siendo deflacionarias interanualmente, las tasas al contado superarán a las de contrato. Esta dinámica creará presión para los transportistas más adelante este año.

Si bien el tercer trimestre puede no parecer un entorno operativo dramáticamente diferente, estamos en un mercado cambiante que nos está preparando para un cambio más significativo más adelante en el año.

¿Qué puedes hacer?

No sea demasiado agresivo en la reducción de tipos.

Aunque es tentador, sea prudente a la hora de reducir las tasas y recortar la capacidad: creemos que finales de 2024 serán diferentes a los últimos trimestres.

Las ganancias a corto plazo de hoy podrían costarle en el mercado al contado mañana.

Mantenga a los principales proveedores de transporte en el juego.

Incluso si tiene un volumen limitado y los necesita ahora, si cree que los necesitará en un mercado ajustado, manténgalos interesados en su guía de enrutamiento.

Ahora es el momento de maximizar la planificación y la comunicación con los proveedores que más le interesan.

Pon tus KPI en orden.

Es fácil aflojar cuando las tarifas son bajas y el servicio alto. Prepárese para un mercado más difícil estableciendo y comunicando sus KPI a sus operadores. Asegúrese de contar con un buen sistema de puntuación para los operadores.

Si necesita repasar los puntos de referencia del transporte, consulte nuestro estudio de investigación sobre KPI de logística.

Aprendizaje continuo: Mercado de carga de camiones 101

Estos tres recursos útiles lo ayudarán a conocer los fundamentos del mercado de carga de camiones y cómo construimos nuestro índice patentado.

Si eres nuevo en Coyote Curve, tómate unos minutos para familiarizarte con este contenido fundamental:

Parte I: Oferta y demanda 101: conceptos básicos de la economía del mercado de carga de camiones

Parte II: Comprender el mercado de carga de camiones de EE. UU.

Parte III: Explicando la curva del coyote

*Usamos el Índice Cass Truckload Linehaul como indicador del desempeño de la tarifa del contrato.