Explicando el modelo de pronóstico de la curva Coyote

Si tienes un sólido comprensión del mercado de carga de camiones de EE. UU., you’re familiar with the industry’s structure and the three simultaneous cycles that drive it:

- El ciclo anual de adquisiciones

- El ciclo de la demanda estacional

- El ciclo de capacidad del mercado

Es posible que también esté familiarizado con el Curva de Coyote®, nuestro índice patentado que utiliza años de datos y conocimientos del mercado para medir el ciclo de capacidad del mercado.

In this guide, we’re going to dive deeper into the Coyote Curve specifically.

You’re going to learn about:

- El conjunto de datos que utilizamos para alimentarlo.

- Algunos de los indicadores que utilizamos lo validan

- Cómo leerlo para que puedas aplicar el pronóstico a tu estrategia de cadena de suministro

Ahogándose en los datos del mercado de camiones

The U.S. truckload market’s sheer size, number of participants (shippers and carriers) and volatility make it difficult to collect clean supply chain data. And that’s only half the battle.

Una vez que se recopilan datos con éxito, usarlos para contar una historia coherente que pueda impulsar la estrategia es aún más difícil.

These two challenges — data collection and analysis — affect every business that ships or hauls freight.

A single business’ supply chain generates a tremendous amount of information, and sifting through it all is no easy task.

Ampliar el alcance a todo el mercado de carga de camiones de EE. UU., ~$800B, puede parecer imposible.

Solución: utilice la curva del coyote para darle sentido al caos

Con suficientes datos durante un período de tiempo suficientemente largo, combinados con el conocimiento adecuado de la industria, es posible pintar una imagen más clara de la actividad del mercado de camiones.

Coyote’s Unique Data Set

There are three core reasons why Coyote’s proprietary data is reliable enough create an accurate forecasting model.

1. Cubre muchos transportistas (muchos)

Trabajamos con más de 70.000 transportistas, de todos los rincones del país, transportando todo tipo de equipos, que mueven más de 10.000 cargas al día.

Además, una gran parte de esos transportistas tienen flotas relativamente pequeñas.

That means we gather real market activity data from the most fragmented, hardest-to-measure portion of the nation’s supply base which, according to the American Trucking Association, accounts for approximately 97% de la industria.

2. It’s centralized

Coyote se fundó con tecnología patentada que impulsa un modelo de negocio centralizado.

Nuestras unidades de negocios y oficinas no están fragmentadas ni aisladas, lo que ayuda a generar datos limpios y cohesivos, agregados en una única plataforma de carga digital que brinda una visión global del mercado.

3. Abarca más de 15 años

It’s impossible to truly understand the underlying patterns of the U.S. truckload market without enough time and expertise.

Coyote ha sido un proveedor líder de servicios logísticos de terceros durante más de una década.

Hemos experimentado múltiples ciclos de mercado, lo que nos brinda la diversidad de datos y la inteligencia necesarias para construir y probar teorías.

Cómo medir el ciclo de capacidad del mercado

If you ask most shippers or carriers where freight rates are heading over the next year, the answer is usually ‘up’.

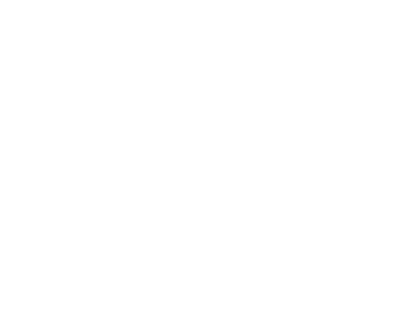

Looking at Coyote’s proprietary data, we can see that the base spot market rates (net of fuel) have increased at an annual rate of approximately 6.5% over the past ten years (with a lot of volatility along the way).

Pero ¿qué conocimiento significativo podemos extraer de esto? Poco. Aumentar las tarifas 6,5% cada año no es una estrategia sostenible para la cadena de suministro.

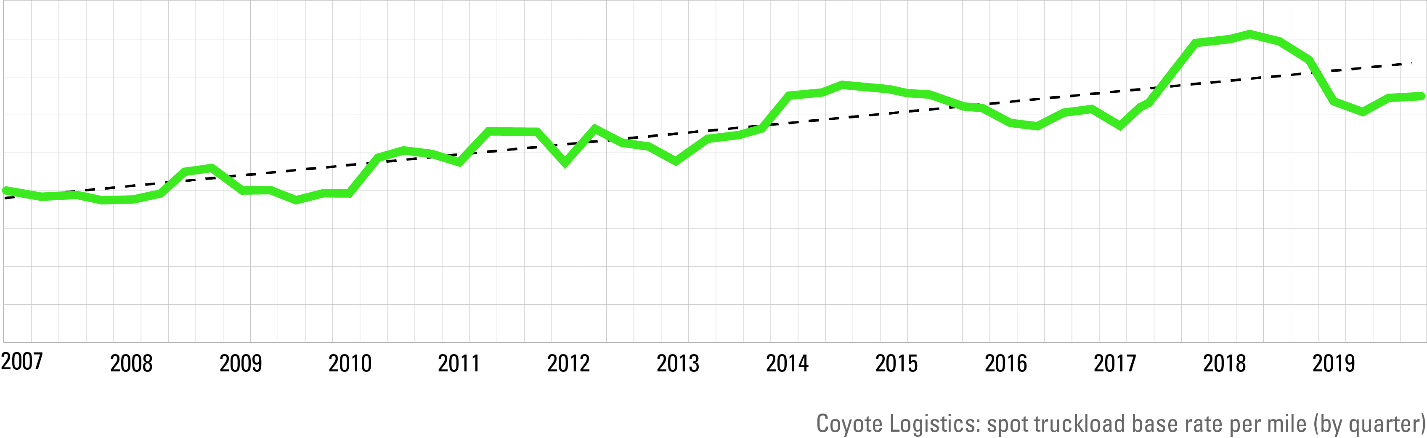

¿Qué pasa si en lugar de eso medimos el cambio relativo en los tipos al contado?

¿Tomar el mismo conjunto de datos y examinar la tasa de cambio secuencial produce una visión más útil de la actividad del mercado?

Not really. It does debunk a few common market myths, such as, “it’s always softer in January and February” or “it’s always tighter in June and July.”

As we can see, sometimes Q1 is deflationary to Q4 as peak retail shipping dies down, but sometimes it isn’t (i.e. 2014 & 2018).

Sometimes Q2 and Q3 are inflationary to Q1 due to summertime seasonal demand, and sometimes they aren’t (i.e. 2009 & 2015).

While this data view also illustrates the magnitude of rate volatility from quarter-to-quarter, but beyond that, it isn’t particularly useful.

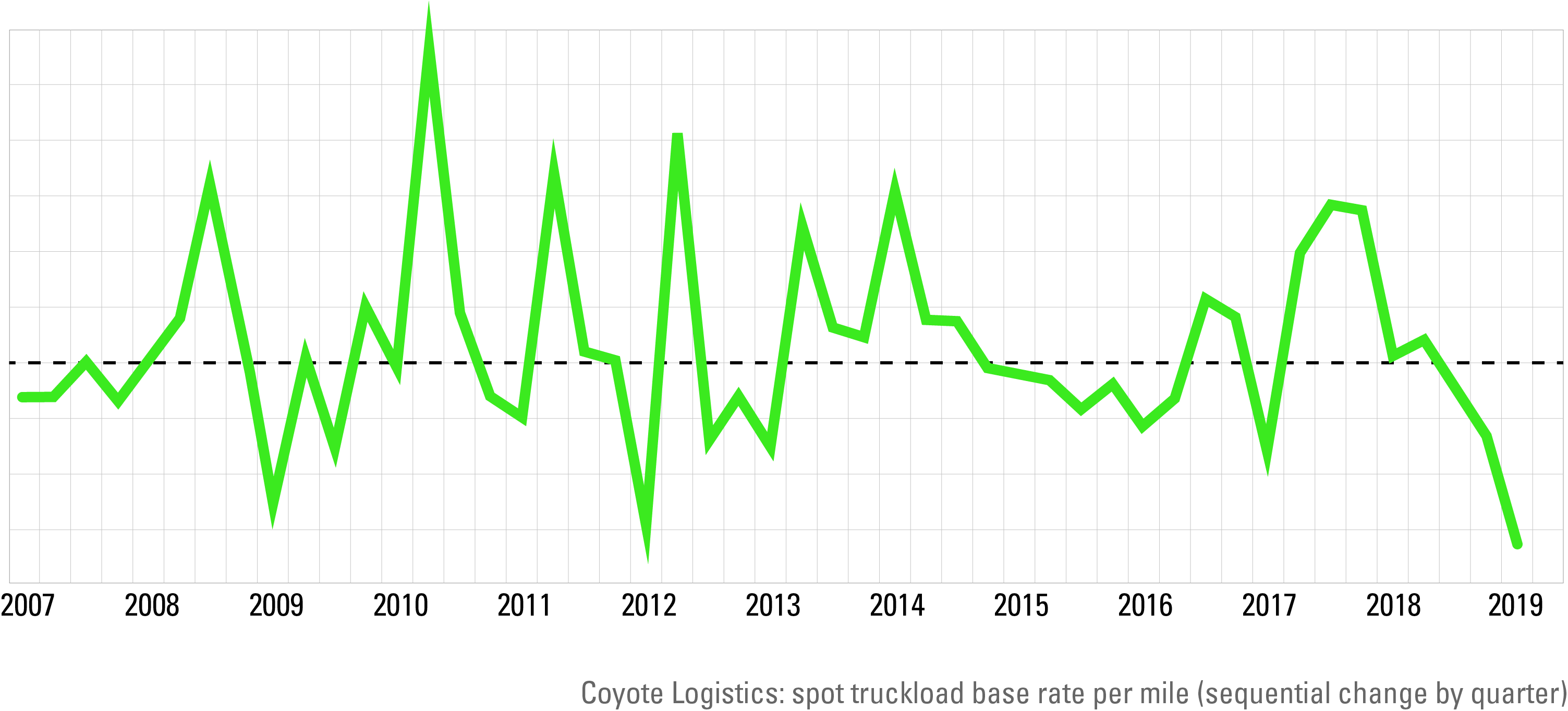

¿Qué pasa si intentamos neutralizar la estacionalidad?

Tomamos el mismo conjunto de datos, pero en lugar de mapear el cambio secuencial de un trimestre a otro, observamos el cambio anual, comparando cada trimestre con el mismo período del año anterior.

Aquí vemos emerger un patrón claro. Lo llamamos ciclo de capacidad del mercado y lo medimos utilizando la Curva de Coyote.

Cómo interpretar la curva de Coyote: definiciones

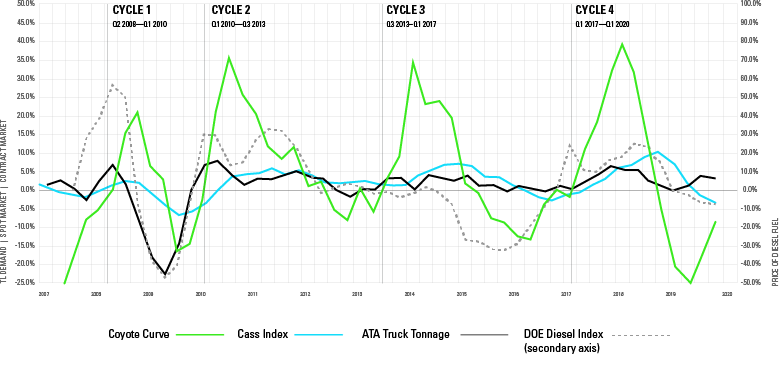

Since 2007, we’ve identified four distinct market capacity cycles, and are in the fifth (as of early 2021).

Un ciclo completo de capacidad de mercado comienza en el equilibrio (0%), sube hasta un pico inflacionario, cae desde el pico hasta un mínimo deflacionario y luego regresa al equilibrio (0%).

Let’s take a look at what’s typically happening during each phase of the market cycle.

Mercado Inflacionario

Cuando la línea verde de la Curva Coyote está por encima del eje x (y > 0%), estamos en un mercado inflacionario, lo que simplemente significa que la tasa de cambio en las tasas al contado es mayor que la del mismo trimestre del año anterior.

En términos generales, la demanda de los transportistas supera la oferta de los transportistas, lo que hace que las tarifas spot se aceleren más y más rápidamente que las tarifas contractuales. La aceptación de la licitación primaria y los niveles de servicio disminuirán.

Las tarifas se mantienen lo suficientemente altas, durante el tiempo suficiente, para que los operadores existentes agreguen más capacidad mientras nuevos operadores ingresan al mercado.

Al final, entra demasiada capacidad para la demanda relativa, la línea alcanza su punto máximo y comienza a desinflarse.

La demanda de los transportistas supera la capacidad de los transportistas.

Equilibrio

Cuando la línea está en el eje x (y = 0%), no hay cambios en la actividad de las tasas al contado en comparación con el mismo trimestre del año pasado, y el mercado ha alcanzado un estado de equilibrio de corta duración.

La oferta de los transportistas y la demanda de los transportistas están efectivamente equilibradas.

Mercado deflacionario

Cuando la línea está por debajo del eje x (y < 0%), estamos en un mercado deflacionario, lo que significa que la tasa de cambio de los tipos al contado es inferior a la del mismo trimestre del año anterior.

En términos generales, la capacidad de los transportistas excede la demanda relativa de los transportistas, lo que hace que las tarifas spot caigan más rápido que las tarifas contractuales. La aceptación de la licitación primaria y los niveles de servicio serán altos.

Rates stay low enough, long enough, that capacity is forced to exit the market, whether it’s parking trucks, letting drivers go, cancelling orders or trucking companies going bankrupt altogether.

Existe un excedente de capacidad de los transportistas en relación con la demanda de los transportistas.

How We Validate the Coyote Curve Model

The Coyote Curve sounds well-and-good if we just look at our own data, but we don’t operate in a vacuum.

Unless we cross-reference our model against other indicators, it isn’t a reliable forecasting tool.

Let’s take a look at three other indexes we use to verify the Coyote Curve.

- Índice Cass Truckload Linehaul (proxy de tasa de contrato)

- Índice de tonelaje de camiones ATA (proxy de demanda)

- Índice DOE Diesel (proxy de oferta)

Tarifas de contrato frente a tarifas al contado

Up to this point, we’ve only talked about the market capacity cycle in the context of spot rates, primarily because they paint the clearest picture of the current supply/demand balance.

¿Qué pasa con las tarifas de contrato? Después de todo, el ciclo de adquisiciones anual es uno de los tres ciclos que caracterizan el mercado de camiones.

Usamos el Índice de transporte de carga de camiones de Cass como indicador del desempeño de la tarifa del contrato.

Cass is the nation’s largest payer of freight bills, managing nearly $30 billion in annual freight spend.

Los transportistas con suficiente gasto en flete para subcontratar las cuentas por pagar son, en términos generales, los mismos transportistas con suficiente volumen de carga para asegurar el precio del contrato anual en una oferta.

Cass is the nation’s largest payer of freight bills.

Como tal, la mayor parte del índice Cass se compone de tasas de contrato (también conocidas como tasas primarias o anuales).

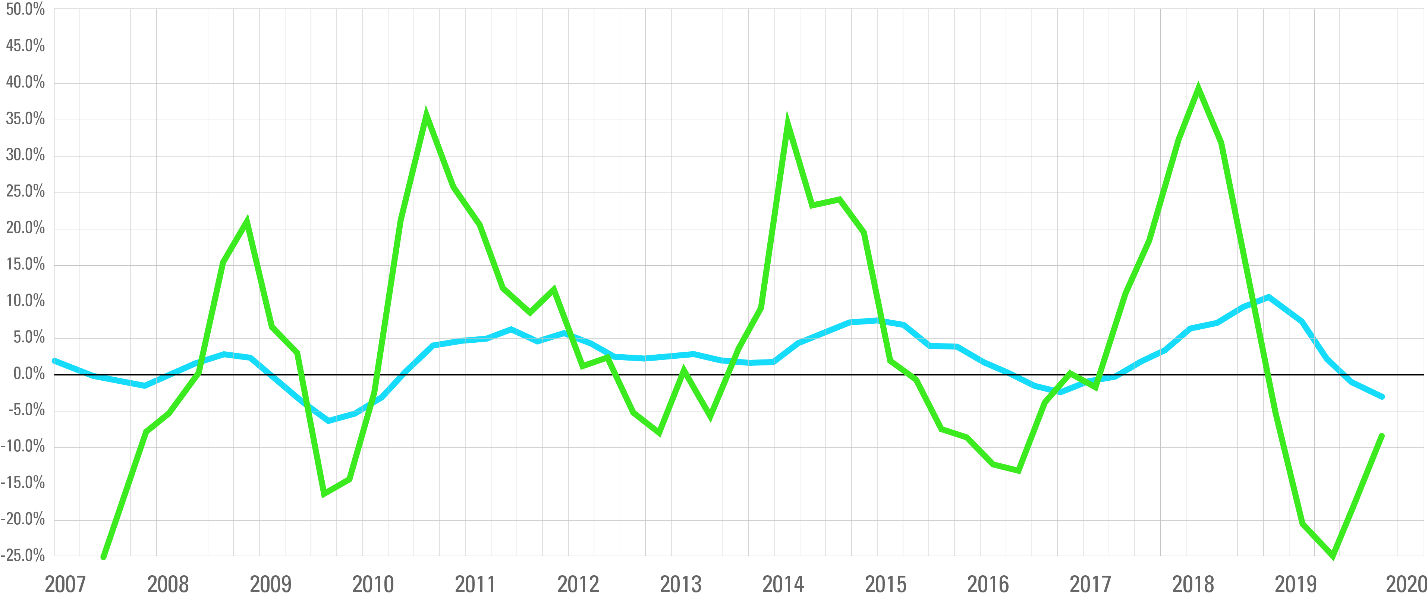

Let’s examine the Coyote Curve up against the Cass Truckload Linehaul Index, again measuring the rate of change in each quarter versus the same quarter in the prior year.

En comparación con nuestro indicador de tasa de contrato, el modelo de la Curva Coyote se mantiene.

El índice Cass sigue el mismo camino general que la curva, aunque sus picos y valles son mucho menos pronunciados (+5%-10%) en comparación con el mercado al contado (+35-40%).

This checks out, given the comparative “stickiness” of contract commitments, meaning that carriers will generally move the freight they won in the bid at the contract rate, regardless of spot market activity (most of the time).

También podemos observar que la Curva Coyote lidera consistentemente la línea de contrato en ambas direcciones, lo cual también tiene sentido.

Annual bid cycles are naturally much slower moving than real-time spot pricing. Also, recent market conditions heavily influence both shippers’ and carriers’ forward-looking predictions during an annual bid.

La Curva del Coyote lidera consistentemente la línea de contrato en ambas direcciones.

Para decirlo de otra manera, si las tarifas al contado fueran realmente bajas y la capacidad estuviera ampliamente disponible antes de una oferta anual (como en 2016), los transportistas van a reducir las tarifas de los transportistas incluso si el mercado ya está comenzando a ajustarse (ver 2017). .

Si, por el contrario, las tarifas al contado eran realmente altas y la capacidad era muy escasa antes de una oferta (como en 2018), los transportistas presionarán para aumentar las tarifas en la oferta, y los transportistas probablemente se las darán, incluso si el mercado El pico ya ha pasado (ver 2019).

Oferta y demanda

Las tarifas de carga por camión, tanto al contado como por contrato, son en realidad sólo una historia clásica de oferta y demanda. Para seguir generando convicción en la Curva Coyote, buscamos otros indicadores que puedan servir como sustitutos de esas dos fuerzas.

Demanda:

Utilizamos un índice mensual de tonelaje de carga de camión ajustado estacionalmente, publicado por la Asociación Estadounidense de Camioneros (ATA).

La ATA es la asociación comercial nacional más grande de la industria del transporte por carretera y calcula el índice de tonelaje basándose en encuestas de sus numerosos miembros.

Las tarifas de carga por camión, tanto al contado como por contrato, son en realidad sólo una historia clásica de oferta y demanda.

En una industria tan grande y fragmentada, no existe una única fuente de verdad para medir la demanda general de transporte de mercancías en EE. UU., pero el índice de tonelaje cubre una porción suficiente del mercado como para servir como un indicador decente del cambio general (hacia arriba o hacia abajo) de Volumen de carga de camiones que se mueve cada mes.

Suministrar:

Unfortunately, there isn’t a great proxy for the number of Class 8 semi-trucks in active service, so we’ll have to be resourceful.

Diesel fuel tends to account for approximately one-third of a carrier’s fleet cost and is much more volatile than the third that goes to driver wages and benefits.

We use diesel price activity relative to the spot rate environment as an indicator of carriers’ financial health.

If fuel costs spike faster than rates (as in 2007–8), carriers will face additional financial pressure, and some will be forced to shrink, idle or exit the industry altogether.

Unfortunately, there isn’t a great proxy for the number of trucks in active service, so we’ll have to be resourceful.

On the other hand, if fuel prices deflate faster than rates (as in 2014–15), carriers will have more financial flexibility to absorb lower market rates.

Cuando superponemos nuestras curvas de tasas al contado y de contrato con nuestros indicadores de oferta y demanda, podemos observar algún comportamiento coincidente.

Cuando la demanda y el combustible se aceleran simultáneamente:

- Las condiciones son propicias para un entorno de tarifas de carga de camiones inflacionarias, ya que los transportistas presionarán para obtener tarifas aún más altas para compensar el aumento del combustible.

Cuando ambos son simultáneamente decrecientes:

- Las condiciones favorecen un entorno de tarifas deflactantes, ya que los operadores tienen relativamente más margen de maniobra para absorber tarifas cada vez más bajas.

La volatilidad del combustible es especialmente problemática (o beneficiosa) para los transportistas más pequeños, que representan el 97% de las empresas de transporte por carretera.

Why? Carriers with fleets large enough to secure awards on a shipper’s annual bid will have base contract rates, and a floating fuel surcharge determined by a fuel surcharge matrix.

La volatilidad del combustible es especialmente problemática para los transportistas más pequeños, que representan 95% de empresas de transporte por carretera.

Esto protegerá en cierta medida a los transportistas más grandes de las oscilaciones de combustible. Los transportistas más pequeños, que operan casi exclusivamente en el mercado spot, son mucho más reaccionarios a los aumentos (o disminuciones) del diésel.

Aunque no afirmamos ninguna causalidad estadística, son útiles para señalar puntos de inflexión.

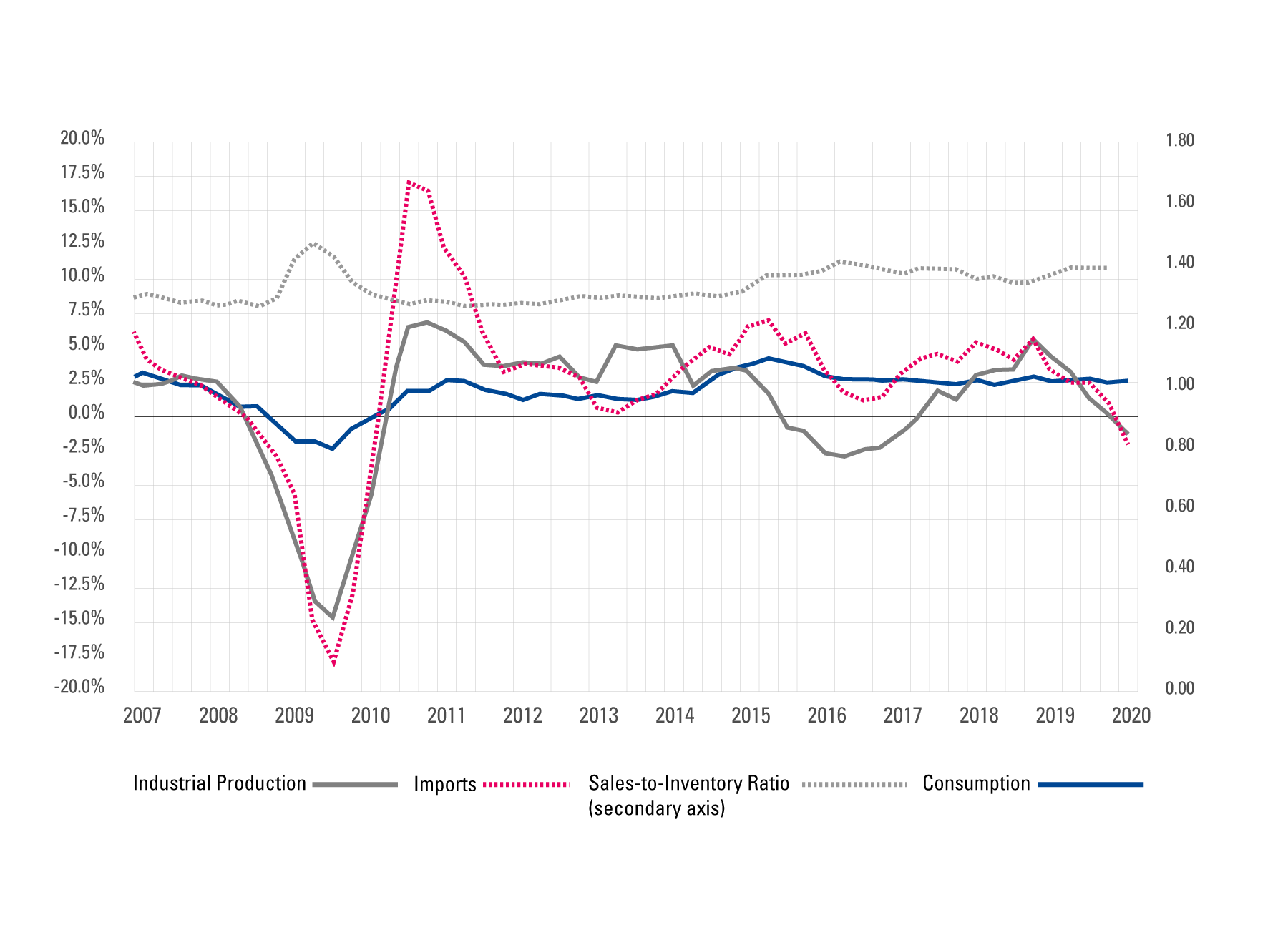

Otros indicadores que utilizamos

We’ve covered the core contract, supply and demand indexes we use validate our model, but we also use several other indicators to further vet the Coyote Curve, including:

- Producción Industrial (PI)

Publicado por el Junta de la Reserva Federal - Importaciones

Publicado por el Oficina de Estadísticas Laborales de EE. UU. - Gasto del consumidor (consumo)

Publicado por el Oficina de Análisis Económico de EE. UU. - Relación ventas-inventario

Publicado por el Oficina del Censo de EE.UU - Pedidos de camiones clase 8

Publicado por ACT Investigación

Validación de la curva a lo largo del tiempo

El respaldo más importante de la Curva Coyote es su precisión comprobada a lo largo del tiempo.

Though many market participants felt 2016 was an extremely “soft” year, we correctly predicted that the curve would reach an inflection point and trend upwards.

Cuando huracanes consecutivos devastaron las regiones costeras del sur a finales de 2017, los transportistas sintieron que la capacidad se agotaba como un rayo.

En realidad, el mercado había tendido hacia un entorno inflacionario desde el segundo trimestre de 2016 y cruzó el umbral en el primer trimestre de 2017, muchos meses antes de que la industria en general lo reconociera.

We’ve seen this cycle play out quarter after quarter, year after year, even during unprecedented conditions driven by COVID-19.

El respaldo más importante de la Curva Coyote es su precisión comprobada a lo largo del tiempo.

Usando la curva de Coyote en su negocio

Todos los transportistas y transportistas se ven afectados, al menos hasta cierto punto, por los flujos y reflujos del ciclo de capacidad del mercado.

La forma exacta en que el mercado afectará su negocio variará según el tipo, tamaño, estrategia, etc. de su negocio.

Ya sea que usted sea un minorista de Fortune 500 que obtiene tarifas de contrato en un evento de adquisiciones anual masivo, o un transportista de cinco camiones que contempla agregar otro tractor, tener un conocimiento básico de hacia dónde se dirige el mercado es extremadamente beneficioso.

La Curva Coyote es una herramienta clara y útil que todas las empresas pueden utilizar para comprender el mercado de carga de camiones de EE. UU.

Ahora que es un experto tanto en el mercado de carga de camiones de EE. UU. como en el modelo de pronóstico de la Curva Coyote, consulte el actualización más reciente del mercado y pronóstico.

También puede ver guías y seminarios web anteriores y leer cómo otras empresas aplican la Curva a sus operaciones, visitando el Centro de la curva Coyote en nuestro Centro de Recursos.